|

|

|

|

|

中国目前经济表象与日本当年相似http://www.sina.com.cn 2007年11月13日03:57 大洋网-广州日报

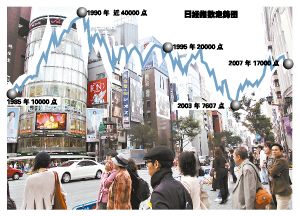

本报记者采访日本前首相海部俊树  在泡沫经济的最高峰,银座四丁目的地价,是每坪(3.3平方米)1.2亿日元。(按现行汇率折算为人民币700万元)  泡沫经济之后,像UNIOLO这样的平价连锁店进驻银座,这对于在泡沫经济高峰时只卖国际名牌的银座,是不可想像的 中国 谁都不能否认中国目前经济的表象与日本当年的相似性:人民币升值、股市上涨和楼价的疯涨 在长达十五年的萧条之后,2005年开始,日本经济终于进入“景气恢复”之中。一些从泡沫创痛中走出的日本经济学家认为,中国就是世界经济版图上的下一个泡沫。人民币升值、股市上涨和楼价的疯涨,这一系列似曾相识的现象,让经济学家们更加热切地将今天的中国经济与当年的日本经济进行类比分析。 “中国已经清清楚楚进入了泡沫经济,完全没有错。”有着日本的格林斯潘之称的榊原英资一连向本报记者强调了三遍。 谁都不能否认中国目前经济的表象与日本当年的相似性。首先,导致日元升值的“广场协议”被视为日本泡沫经济的起点。1985年9月,美国、日本、联邦德国、法国、英国等五个发达国家的财政部长及中央银行行长,在纽约广场饭店举行会议,决定五国政府联合干预外汇市场,使美元兑主要货币有序地下跌,以增加美国产品的出口竞争能力,解决美国巨额的贸易赤字。 在“广场协定”达成前一天的东京汇市上,1美元=242日元,而到了1985年底,美元就已跌破了200日元的大关。到1988年年初,美元甚至跌到了1美元=128日元的水平,在短短不到两年半的时间里日元升值了将近一倍。日元升值预期极大地刺激了境外资金大规模地流入,推动房价及股市持续、大幅上涨。今天人民币正在逐步升值之中,邱永汉认为,人民币最终升值的目标将是“1:5”。 其次,流动性过剩,这一经济学的专业词汇在今年成为了中国老百姓熟悉的词汇。为了防止日元升值带来经济萧条,日本采取了宽松的货币政策和财策政策。由于担心日元升值将提高日本产品的成本和价格,导致在海外市场的竞争力下降,日本政府提出了内需主导经济增长的政策,开始放松国内的金融管制。日本中央银行连续5次下调利率,利率水平由1985年的5%降至1987年3月以后的2.5%,在当时为日本历史上最低。相关数据显示,1987~1990年间,日本货币供应量的年均增长率超过10%,远超出其名义GDP的增长率。 第三,在本币升值的背后,中国和日本都面临着同样的压力,就是与美国的贸易摩擦,拥有大量的国际贸易顺差。中国商务部最新的预计显示,2007年全年中国贸易顺差将达到2500亿美元,这还是在中国政府不断减少出口退税政策,大力压制出口后的数字。 第四,在流动性过剩的情况下,中国也同当年的日本一样出现了地价和股市的大幅上升,并相互促进。在土地神话盛行的泡沫经济时期,日本的投资者们把目光投向了企业拥有的土地资产,也就是说着眼于企业资产的隐含利益,评价股价时着眼于地价上涨的风气盛行。在这种风气的影响下,过去拥有较多地产的企业,即使现在其本行收益为零,也会由于地价上涨而增加每股股票的收益,其股价因此而上涨。经历了两次石油危机的钢铁和重化学工业企业,在上世纪80年代初本已被看作夕阳产业,此时却由于其拥有的地产而成了香饽饽,股价急剧上涨。这一股市投资的小小细节似乎也能在今天的中国股市中找到大量的案例。 “问题有两个,人民币升值要掌握在什么程度;对于现在的进入了泡沫经济的阶段怎么控制好程度。这两个问题,如果解决好就可以顺利地通过泡沫困难的时代。”榊原英资认为。 警惕 在最前沿的金融学研究中,日本泡沫经济被解读成一场“货币战争”。中国正着手避免资产泡沫风险 虽然对于日本经济界“中国已经步入泡沫经济”的论断并不为大多数中国经济学家认同,但经济学家们一致的观点是,日本泡沫经济的教训值得中国警惕,中国应避免步日本的后尘。 国务院发展研究中心金融研究所副所长巴曙松,给《拯救日本——泡沫崩溃后的银行危机与华尔街行动》写了书评,对于英国金融时报驻东京的记者吉莲·泰特写的这本书,他感慨地说: 对于中国读者来说,阅读这本书,并不是一个可以轻松下来的休闲活动。让我们不能轻松下来的,是这本书的主题——银行重组,让熟悉中国银行界的读者不能不产生切肤之痛,许多段落,如果把文章中的主人公更换成一位中国银行家的名字,原来关于日本银行界的叙述几乎可以不用作大的调整就可以基本适用于中国。 对于泡沫经济最大的土壤——日本金融体系和银行运行机制的反思,也许是对中国最可宝贵的经验。 “中国已经意识到日本金融危机的原因,并已经开始着手规避资产泡沫可能积累的风险。如果不犯日本当年的错误,中国可能创造应对近代以资产泡沫为特征的经济危机的最新模式。”银河证券首席经济学家左晓蕾说。 在最前沿的金融学研究中,日本泡沫经济被解读成一场“货币战争”。 “假设我是美国财团,我也清楚地预期到日元升值,假设我在1983年,用100亿美元兑换成24000亿日元,进入日本市场,购买日本股票和房地产,日本经济的蓬勃导致股市和房地产发疯一样地上涨,1985年日元开始升值,到1988年初,股市和房地产假设我已经赚到了一倍(5年才翻一倍是最低假设),那就是48000亿日元。这时,日元升值到1:120。我把日本的房地产和股票在一年中抛售完,然后兑换回美元,那么,就是400亿美元。在5年时间中,我净赚300亿美元。”这是一个网友假设的最简易的“货币战争形态”。 今天,我们是否正在面对一场“货币战争”? 什么叫泡沫经济 泡沫经济是指一种或一系列资产在经历一个连续的涨价过程后,其市场价格远远高于实际价值的经济现象。 在泡沫经济的形成过程中,开始的价格上升会使人们产生还要涨价的预期,于是又吸引了新的买主,这些新的买主一般只是想通过未来价格的提高牟取利润,并不关心这些资产本身的状况和盈利能力。当这种行为成为一种普遍的社会现象时,社会资产所表现的账面价值远高于其实际价值,于是就形成一种所谓的“泡沫经济”。 “泡沫经济”一般通过股票市场和房地产市场得以直观的反映。价格总要回归价值,泡沫经济也总有破灭的一天。 金融史上的知名泡沫 郁金香泡沫 在金融史上,最值得一提的泡沫经济故事应该说是17世纪30年代在荷兰兴起的郁金香泡沫经济事件。在当时的荷兰,郁金香的价格泡沫不断飞涨,一盆稀有品种的郁金香价格在当时可抵得上在阿姆斯特丹最好的运河边上出售的一座房屋。大量的郁金香交易商挤在各家酒馆里,以高价购买及出售手中存有的郁金香期货。 1637年2月,郁金香的价格停止上涨。因为郁金香期货市场上的投资者都渐渐明白了,对于这种产品的投资就是一种笨蛋投资理论的驱使(也就是说,他们花了这么高的价钱购买了这种花,在虚拟经济的基础上,他们就希望还会有更笨的人用更高的价钱来购买他们手中的花)。 1929年世界大危机 20世纪20年代的美国,被称为“神奇的美国”。从1920年开始,美国制造业飞速发展了10年。同时,美国的股市也从1921年的75点上升到1929年的370点,每年平均增长了33%。当时的许多美国投资人都认为,“神奇的美国当然存在着神奇的股票梦”。 但1929年10月28日,美国股市狂跌不止,当日收市时为260点,单日跌幅为12.82%,这一天在历史上被称为“黑色星期一”。许多投资者的钱瞬间蒸发,血本无归。经济恐慌的情绪笼罩着每一个美国人,银行倒闭的消息不断传出,工厂关门、大批失业的工人露宿街头,紧张而失落的社会气氛使美国到了内战的边缘。美国股市从1929年10月崩溃后至1932年,仅剩下63点,比起1929年高峰时期下跌了47%。可以这样说,美国的经济至少倒退了10多年。 纳斯达克泡沫 纳斯达克市场从1971年创始,一直平平淡淡,1995年突破1000点,而后5年几乎是一口气冲上5000点。在1999年暴涨一倍后,2000年3月急转直下,酿成一场百年不遇的股灾。总市值在18个月内缩水近四分之三,80%的股票跌幅超过80%,近40%的股票被迫或自愿退市。搜狐、新浪、网易当时相继跌破一元。 明日预告 野田毅 日本现任众议员、宫泽喜一内阁时的经济企划厅长官。 “我当时是经济企划厅长官,那是泡沫经济最厉害的时候。前任者把这个职位交给我时,我觉得很棘手,怎么办呢?其实,就任这个职位之初,泡沫经济的高潮已经过去,已经往下走。但能跌到什么样的程度,跌到什么时候呢?我当时也不是很清楚,我一直也分析不出来。但是我知道,泡沫已经从最高峰开始往下走了。对我来说,那是人生中第一次经历这样的事情。”

【发表评论】

不支持Flash

|