铁道部再融资陷困境 融资对象对其盈利能力怀疑

铁道部

铁道部

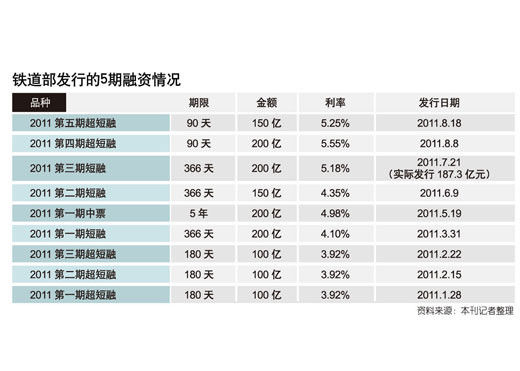

铁道部发行的5期融资情况

铁道部发行的5期融资情况

铁道部再融资困局

铁道部的新融资面临两难:一方面是要偿还此前大规模建设带来的巨额债务,一方面是融资对象对铁道部盈利能力的怀疑

本刊记者/吴凡

铁道部再一次借钱了。在银行不愿意再贷款的前提下,一款在未来两年内发行50亿元非公开定向债务的融资工具,近期被授权给铁道部使用,以缓解铁道部愈来愈紧张的资金压力。截至2011年上半年,铁道部的总负债已超过2万亿。但这一新的融资工具能否帮助铁道部脱困,尚存种种不确定性。

根据中国银行间市场交易商协会(以下简称“交易协会”)2011年8月18日下发的文件,铁道部此次获得的定向工具注册金额为50亿元,注册额度两年内有效,由中国银行和中国工商银行担任联席主承销。在未来两年内,铁道部可分期发行定向工具,不过首期发行须在注册后6个月内完成。

非公开定向债务融资工具,俗称“私募债”,仅针对银行间债券市场特定机构投资人发行,不向社会公众发行。在特定机构投资人范围内流通转让,其投资者大多数为银行或保险公司等金融机构。这一次,高利率会促使银行愿意购买这一私募债吗?

融资成本一再提高

据悉,此次铁道部总额50亿元人民币的5年期私募中期票的票面利率为5.93%,高出本周中国银行间交易商协会对于重点AAA级5年期公募中票的发行指导利率21个基点。

铁道部发行新债成本今年以来不断攀升。铁道部今年1月、2月间曾先后发行过3期同期限超短期融资券(以下简称“超短融”),中标利率均为3.92%,较5.55%整整低了163个基点,这意味着,铁道部发行200亿元超短融,较2月份要多付出约8150万元利息。而此次的私募债,其利率增加到了前所未有的5.93%。

除了货币紧缩导致资金利率上升外,铁道部糟糕的财务状况,以及“7·23”事故带来的信任危机,被认为是引发投资者“用脚投票”,推高铁道部发债成本的主要原因。

中金公司分析认为,铁道部债务融资难度加大、成本上升,与铁路本身资产负债率的上升及盈利能力的下降有一定的关系。

“铁道部债券招标利率高企,主要是由两方面原因造成的。”宏源证券高级研究员何一峰分析说,一方面缘于当前市场资金面比较紧张,前期银行间债券市场流动性持续紧张,导致期限结构极度扁平化,甚至出现倒挂现象,短期利率的走高导致超短融这种借贷时间较短的债券难以体现其降低融资成本的优势;另一方面,则是体现了市场对于铁道部信用风险的担心。

与公开发行的方式不同,“私募债”的发行是由发行人与投资人通过达成《定向发行协议》,协商确定信息披露具体内容及方式。目前,中国银行间市场交易商协会批准发行非公开定向债务融资工具的机构共有12家。

首批“私募债”于今年5月4日发行,五矿集团、国电集团、中国航空工业集团在银行间市场成功发行130亿元定向工具。交易商协会当时称:“首批非公开定向工具发行成功,标志着中国定向发行市场扬帆起航。”

“有政府做担保,铁道部的融资渠道一直在逐渐拓宽。近些年来,铁道部在投融资体制改革方面,力度还是蛮大的。”海通证券高级分析师汪晖告诉《中国新闻周刊》。

事实上,从短期融资券(以下简称“短融”)、到中期票据(以下简称“中票”)、再到超短融,铁道部一直在尝试拓展其融资渠道。

铁道部是中国首批注册发行超短期融资券的三家发行主体之一。2010年12月,铁道部、中石油、中石化分别获得了800亿元、1000亿元和300亿元的超短融注册额度。截至8月18日,2011年铁道部已经总共发行的5期超短融累计金额达到了650亿元。

另据路透社的报道,铁道部还将在9月份发行7年期和20年期企业债券各100亿元。大公给予发行人和债券的评级均为AAA级。

这些交易均为铁道部今年1000亿元人民币债券融资计划的一部分。这些密集的融资首先是为了还债。在2011和2012两年,铁道部分别有360亿元和750亿元的债券将到期。

偿债和融资的双重压力

随着近几年来铁路建设的全面展开,投资规模扩大,铁道部负债越来越高。2008年末、2009年末、2010年末,铁道部总负债分别达到8684亿元、13034亿元、18918亿元,资产负债率分别为46.81%、53.06%、57.44%。这使得银行对铁道部的还款能力产生了担心。

根据铁道部财务司公布的《铁道部2011年上半年主要财务及经营数据报告》,铁道部所属运输企业上半年总负债首破2万亿元,达到20907亿元,总资产为35718亿元,负债率为58.53%。

北京交通大学教授欧国立分析说,从目前数据看,铁道部的负债和负债率都不算低,财务压力比较大。按目前的趋势,铁道部下一步的融资额会更大,负债也会进一步加大。

而银行贷款,却正在对铁道部关上大门。

在中国银行、建设银行和中国农业银行的2011年中期业绩说明会上,三家银行都披露了对铁道部的贷款余额,其中中行为578亿元、建行为1100亿元、农行为700亿元。业内人士分析指出,按照已公布的数据估算,四大行对铁道部贷款余额在3000亿元左右。

另外,中行行长李礼辉和建行董事长郭树清都透露,对铁道部的贷款利率已经上调到基准利率。对铁路和公路相关的贷款审批也会更加严格。

而根据中国投资学者贝乐斯此前的测算,铁道部今年经营现金流约2000亿元,而还本付息的压力则有2500亿元。

即使不考虑数额更大的银行贷款及应付利息,铁道部也还面临着巨大的到期债券的偿债压力。根据中国债券信息网的信息显示,从7月30日到8月22日,铁道部共有5只债券到期,总计发行为金额550亿元。

7月21日、8月8日和8月18日, 铁道部分别发行了2011年第三期短融(366天、5.18%、200亿元)、第四期超短融(90天、5.55%、200亿元)以及第五期超短融(90天、5.25%、150亿元),其中第三期短融意外遭遇流标,最终发行187.3亿元,最终不得不由主承销商包销了剩下的十几亿元余额。正常情况下,这种高信用等级债券大都全部顺利卖出。

投融资改革势在必行

以债券发行主体身份出现的铁道部,一直因其政企不分而被外界广泛诟病。

根据高铁概念股辉煌科技2011年半年报中显示的信息,铁道部最近已经明确表示,将不再牵头融资,而是要求由各个铁路局、客专公司和指挥部自行融资。

这一举动,引发了对铁路系统投融资、招投标以及结算等一系列方式的改变、乃至铁道部改革的猜想。

中金公司发布的一份名为《于困境中警醒 在桎梏下转型》的报告中称,发行债券遇阻,债务融资难度加大,将倒逼铁路向经营要利润、向直接融资要资金。

降低投资规模;加快经营向市场化转型速度、加大增收增效力度以提高经营现金流;提高直接融资比例,利用铁路上市公司平台再融资,继续选择优质资产重组改制上市,拓宽市场化融资渠道(比如选择符合条件的合资铁路公司,转让部分国铁股权)等方面的改变,在这份报告中均被认为可能被采用。

对此,中信证券研究部分析师张宏波认为,解决资金约束需要更多依赖资本市场融资和其他权益融资,尤其是推动优质高铁资产公开发行上市或证券化。

目前铁道部旗下拥有三家上市公司——铁龙物流、广深铁路和大秦铁路,其中广深铁路同时在沪港两地上市。

放开对客运专列公司和地方铁路局的融资,或许有助于缓解铁路债务问题。“地方铁路局的收入一向是铁道部划拨,不富裕但也不差钱,不会自己想办法提高收入。现在自己解决融资问题,有了资金压力,会有变革的动力。”中信建投分析师李磊表示。

但是,对于下放融资权利的做法,也有分析人士表示担忧。国家发改委综合运输研究所研究员刘斌就认为,在铁道部投资紧缩的情况下,建设中的下属公司自行融资,风险很大。

而所下属的公司自己融资,难度就更大。“以前铁道部贷款,是以整个铁路系统的资产作为担保。而单一线路的资产价值就小得多,盈利与否还是重要指标。”中金公司分析师朱博阳告诉《中国新闻周刊》,对于建设中、大投入、盈利为零的项目来说,融资权下放有可能引发资金紧张。 ★

|

|

|