|

|

|

中国股市发展中必须解决的四大问题http://www.sina.com.cn 2007年08月31日21:24 华夏时报

刘纪鹏(中国政法大学教授) 中国股市从创办以来,围绕着股市发展的方法和路径之争主要体现在以下四个方面:一是股权分置问题,二是多层次资本市场体系的建立问题,三是政府监管问题,四是股市文化问题。实际上,18年股市的总结和反思也应主要围绕着这4个问题进行。

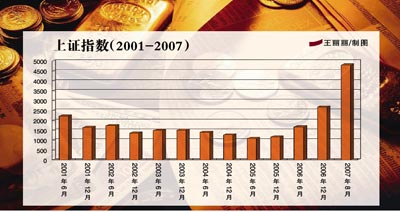

股权分置:不规范的毒瘤,还是成功的创举? 法人股现象更重要的是实践问题。法人股的出现是在1990年前后,由于当时力主股份制理论和实践的人们尚未在“股份制等于私有化”这一重大争论中占有明显优势,因此中国早期的股份制企业只能向即使反对者也承认不是私有的法人和拥有主人公地位的内部职工进行定向募集。在维护原有国有企业存量资本不分不卖的基础上,以向社会法人广泛募集新的股份,将单一的政府独资所有转化成众多社会法人共同所有的公有股份制公司,这在改革方略上和前苏联、东欧国家以瓜分和出卖国有企业的“砍掉老树栽新树”的私有化政策形成鲜明对比。通过法人股募集将国有企业改组为公有股份公司就好比“老树结新枝”,从旧体制的内部滋生出新的幼芽,让旧体制的老树滋润它成长壮大,最终老树部分自然消失。这种平缓的企业改革既能不断的革除旧体制的弊端,又能避免过激的改革措施所带来的社会震荡。同时法人股聚集的过程也是中国在企业改革上借鉴西方股份公司组织形式的过程,它将跨越任何独资形态的私有企业和国有企业所无法逾越的障碍。 由于流通是股份的天性,但流通的前提又是产权的清晰化。国有企业资产存量形成的国有股是以国家股和国有法人股两种形式存在的,国有股要流动就会产生收益或者损失。但流动后,收益归谁所有,损失由谁承担,这一切在国有产权清晰化没解决和规范的国有资产组织体系及国有资本经营预算没形成之前暂不流通是正确的。 所以,中国的股权分置符合中国渐变、稳定逐步转轨的原则。从历史上,这几种划分都发挥了重大的历史作用。国家股、法人股的划分使得中国股市能够起步;A、B股的划分使得外资和中国股市初步接轨;流通股、非流通股的划分在当时背景下不这样做也没办法起步。所以,根据国情、借鉴规范做出这样的股权分置安排无疑是正确的。 法人股市场关闭是成功的经验,还是失败的教训? 如果说不流通的国家股和法人股的建立是中国股份制第一个特征,那么在1992年建立法人股流通市场则是中国股份制的另一个独创。募集和流通、一级市场和二级市场是一对“连体兄弟”,没有一级市场,二级市场就成了“无源之水”;没有二级市场,一级市场则名存实亡。这是任何国家资本市场发展的准则。遵循这一规则并赋于其公有法人股的内涵,既是在当时历史条件下发展中国资本市场,让公有资产能率先在公有制范围内流动起来的权宜之计,也是把股份制同国际规范和中国特殊国情相结合,发展社会主义资本经济的一个创举。 正是在这一理论背景下,1992年7月和1993年4月,经国务院有关部门批准,STAQ和NET两个证券交易自动报价系统的法人股市场先后在北京建立。 两大系统运作一年的实践表明,法人股市场具有长期投资为主,适度流通为辅,投机性小,稳定性高的特点,而且两个系统在不断规范自身的基础上,已总结出一套法人股流通的审核、挂牌、披露和监管的经验。然而,正当人们普遍看好中国法人股市场的发展前景之际,这一市场却因当时证券管理部门一些同志对此持有异议而终止了。理由只有两条:其一,法人股市场和个人股市场对立,割裂了中国证券市场,不符合国际规范。其二,法人股个人化,造成国有资产流失。认真分析这两条理由不难看出其是相互矛盾的,因为后者正好解决前者的不规范之说;而就前者来说,从未有人反对中国应该早日实现资本市场的统一,在流动优于不流动,法人股应与个人股同股同权的规范理论之下,既然深沪股市承受不了这一重压,为什么不让法人股暂时先在法人股市场里流通呢?我们没有指责A股和B股两种股份并存于一个企业之中为不规范,我们也承认一个企业的A股和H股可以在两个市场上同时流通,为什么却偏偏就不容法人股的设置和流通呢?况且法人股个人化究竟是公股私有化还是私人股社会化,是国有资产流失,还是增强了公有资产的控制能力,也不宜过早下结论。更不应根据这一过早的否定理论而停止法人股流通的试验。 政府如何监管: 牛市、熊市还是人市? 我国股市自2001年6月以来,至2005年6月,持续48个月下跌,大盘指数从2200多点下跌到998多点,市值损失约2.8万亿,对国民经济的直接损失和间接损失难以估量。 这一时期我们究竟出台了什么反市场规律、西方股市所没有的政策呢? 1998年至2000年,股市为国企脱困服务的定位导致的“一帮一、捆绑上市”的政策导致近150家左右的国有上市公司采用了这种上市模式,其上市质量在上市后陆续出现问题,至今仍有500多家国有企业的大股东拖欠上市公司的上千亿资金无法归还,甚至连归还的措施和强制性的政策都没有。个别国有上市公司的老总甚至理直气壮地说:“代表国家和13亿人拖欠几千万股民的钱又怎么了?”这种错误的观点和这一时期错误的政策是密切相关的。 从2000年下半年起,在梁定邦顾问的建议下,通过国家股按市价减持,让股市为国家的下岗和在岗职工筹集社保资金服务又提上了议事日程。在争论中探讨这一减持政策的法律依据时,梁定邦提出:大陆的国家股与香港在亚洲金融风波中为阻击金融大鳄所组织的政府资金入市形成的官股性质一样,是公共产品,因此是可以特别减持的。这种不考虑大陆和香港的实际情况以及大陆国有上市公司的国家股和港府在二级市场政府资金入市形成的官股的本质差异的错误理论最终被决策者接受并成为国家股按市价减持的法律依据。 与此同时,国内对决策者有直接影响的经济学家和有外资投行背景的研究人员也陆续在内部和公开的刊物上提出中国资本市场泡沫过多,像许小年提出的“中国股市像个巨大的‘老鼠会’”,吴敬琏提出的“连赌场都不如”等观点,担心套住国有银行的资金。正是在这样的理论对决策者的直接影响之下,在2001年5月到7月之间,两项只有中国股市特有的政策最终被推出:其一,在2001年5月出台了按市价减持国家股的政策;其二,在2001年7月派出调查组行政追查国有银行的违规资金入市,以实现筹集社保资金和挤压股市泡沫的双重目的。而到底何为银行违规资金?究竟如何看待银行的资金通过企业流入到股市?我们至今都没有定论。但这一强烈的政策信号却导致所有获知这一消息的人纷纷逃离股市,而却苦了成千上万不知情的股民。显然这两剂猛药都是海外成熟股市所不可能发生的,这实际上是在用“休克疗法”挤压股市泡沫,结果导致股市从2001年6月的2245点跌到了2001年10月的1513点,在短短的4个月里面,大盘就下跌了近700点。中国股市正是在这些人为打压股市的政策后,走上了与国民经济蓬勃向上的势头相背离的漫漫熊途。 2001年10月,中央发现了这一问题,及时果断叫停了错误的国家股减持政策。但叫停之后怎么办?由国家股减持引发的将对股市走势产生重大影响的全流通问题已充分暴露,人们均已看到了在增量国家股按市价减持这颗小“地雷”下面,悬挂着高达近4000亿股的存量非流通股这颗大“地雷”,并且这颗“大地雷”最终也可能按市价并轨流通。存量非流通股的解决到底是照搬照抄西方股市按市价自然并轨进入流通,还是尊重中国股市的特殊国情按净资产价适当给流通股股东以补偿之后进入流通是这一时期“海归”与“本土”人士剧烈交锋的两种主要观点。而两种观点导致的做法不同,将直接决定着股市两种截然不同的走势。预期的不确定加上这一时期“赌场论”、“千点干净论”在股市的大辩论中对下形成了对舆论的主要导向,主流媒体的持续宣传对中国股市非市场因素的下跌起了推波助澜的作用;而对上则直接影响着决策者之手,股市仍在继续下跌。 这场慢性股灾到底正常还是不正常?这是伴随股权分置改革4年来,“实事求是的国情派”和“照搬照抄的规范派”两种观点一直激烈交锋的焦点。前者认为股市4年的持续下跌是不正常的,其原因在于4年前由海外人士提出的国家股按市价减持的政策所致。而后者既否认按市价减持是导致股市下跌的原因,也不承认什么叫国情,认为下跌是正常的,是上市公司质量不高和“股市连赌场都不如”,是自然挤压泡沫的结果,只有股市达到千点才是干净的点位。显然,导致这场慢性股灾的主要原因是由2001年前后受错误的股市认识论和方法论的影响。 股市文化:是赌场, 还是和平崛起的主战场? 中国不能没有股市,而且需要一个强大的股市为基础来重构中国的现代金融体系,以实现金融系统改革、投融资体制改革和产权制度变革的深化。因此,中国经济要保持未来实现小康社会的持续经济增长和在世界经济一体化的竞争格局中保持强有力的竞争地位,资本市场是我国实现经济可持续增长和全民奔小康的主战场,建立一个强大的资本市场体系就成为一个不可或缺的重要因素。 股市和股票具备增值功能是和赌场最重要的区别,只有论证这一功能的存在,投资人才会摒弃撞大运,学会判断和分析做理性的投资人。当然,创造三赢局面的基础是上市公司的业绩,在真实的基础上,企业的效益上升,直接带来股价的上升,才能带来资本市场的真实繁荣和投资人的获利,而上市公司也才能实现再融资和持续发展。 |