|

|

|

笔夫:勿以股灾预防股灾http://www.sina.com.cn 2007年11月23日22:41 华夏时报

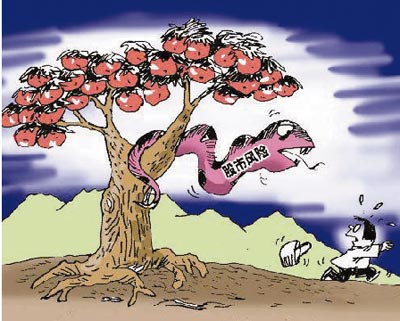

我曾经问过一位证券市场人士,大家所谈论的股灾的标准到底是什么?他想了一下回答说,如果在很短的时间内股市指数下跌超过了25%,那么就应该界定为股灾。 上证指数这一轮的下跌历时一月有余,从最高点的6124点到上周五的最低点4896点,下跌幅度达20%,离那个标准已经不远了。而从个股的角度去分析,如果去统计一下,笔夫估计下跌幅度超过30%的则不在少数。从某种意义上来说,中国的股民已经在不知不觉中经历了一场小小的股灾。 为什么会发生这样的下跌?谁主导了这样的下跌?也许决定的力量其实就是市场那只无形之手,也许是监管的那只有形之手。 如果仅仅是无形之手使然,市场不应有更多的怨言,但问题是,这一次,有形之手显然起了关键作用。以有形之手代替无形之手,虽然可以事半功倍,但其合理性却经常受到质疑,并且容易招来本来应该由投资人自己承担的各种后果。 监管者的目标是非常明确的,那就是要防患于未然,避免股市的泡沫膨胀到不可收拾的地步而崩盘。这也许是所有怀着搞好中国资本市场善良愿望的人们的共同心愿,中国资本市场所经历的长时间的痛楚历程使我们不愿意再次回到过去,所以我们应当共同来避免这样的局面再次重演。 但是也有前提,即我们所采用的方式和尺度。“刮骨疗伤”式的治疗方法肯定不受欢迎,因为这样的治疗方式给投资人带来的痛楚不见得比所谓崩盘带给人们的痛楚更少一些。既然出发点是要防止股灾的发生,那么防范的方法及尺度应充分克制,无辜的价值投资者应当受到保护,而不是伤害。 实际上,各国的经验表明,当经济处于快速成长周期,而本币升值前景十分明朗、流动性呈现空前充裕等诸多条件共同作用下,股市的泡沫几乎是不可避免的,但是化解泡沫的不同方式对整个社会经济将产生完全不同的效果,这中间,美国模式和日本、中国台湾模式是非常鲜明的对照,也产生了完全不同的结果。面对无限膨胀的股市泡沫,日本和中国台湾采取了主动粗暴地刺穿的方式,如日本就在股市最高峰时切断了股市的资金来源,导致了楼市崩溃和股市泡沫破灭的连锁反应,最终导致了日本长达十年的经济萧条,台湾地区则在股市泡沫高峰时鲁莽地宣布征收资本利得税,导致股市从10000多点的高峰跌至2000点,资本市场步入万劫不复的深渊。而同样面对泡沫,美国政府的态度历来是十分包容的,迄今为止,笔夫很少读到美国政府方面直接对股市进行调控的材料,而最常见的则是他们如何在股市面临困难时出手救市的新闻。美国股市自从1987年以来没有发生过严格意义上的股灾,美国政府关心的核心问题也不是股价的高低,而是在如何保持上市公司利润的增长上面,上世纪90年代以后,美国股市的长期牛市格局得益于技术进步导致的公司利润的持续快速增长,这才是问题的关键所在。 实际上,挤压股市泡沫的方法并不一定要靠打压股价来实施,政府应当把注意力集中在如何保持全体上市公司的利润增长这个核心问题上。另外我们还有一个制度改变所带来的机遇,那就是资产注入,几年IPO停滞在社会上滞留的无数的优质资产的注入,可以有效地化解目前股市的估值问题,政府完全可以在这方面多做工作,而不是完全将注意力集中在如何压制股价上面。 华夏时报订阅电话 北京(010-59250200)(010-59250001) 上海(021)52890785深圳(0755)81197099 全国各地邮局均可订阅:邮局订阅电话:11185 |