临近春节,

不少企业已经发放了年终奖

你的年终奖到手了吗?

是心满意足地又实现了一个小目标

还是心塞塞发现比自己的预期少?

这个区别很可能就在于

你的年终奖“被税”了多少

我们经常听说

年终奖发多少钱是个技术活,

有的时候年终奖多发一元,

就会多扣一千元的税,

这是真的吗?

下面小编就给大家科普一下

年终奖如何扣税。

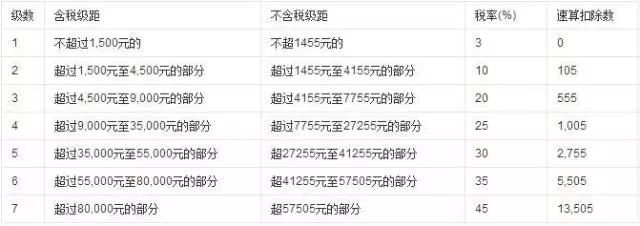

我们一般说的工资指的是税前工资,要先扣除五险一金再扣除个税,扣除五险一金之后的金额叫作“应纳税所得额”,个税就是在这个基础上扣的。

有市民担心加上奖金后工资薪金个税会很高,其实根据国家税务局的规定,职工取得全年一次性奖金,应该单独作为一个月的工资、薪金所得去纳税。

年终奖单独作为一个月工资、薪金所得,先分摊到12个月确定适用税率和速算扣除数后,再分两种情形计算个税。这种算法实际上是一种“优惠”算法,不过一年只允许采用一次。

根据《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题通知》(国税发[2005]9号),全年一次性奖金(下称年终奖)的计算方法是,单独作为一个月工资、薪金所得计算个税。先将年终奖除以12个月,按其商数确定适用税率和速算扣除数,然后分两种情形计算税额。

这其实是一个优惠算法。因为个税计算采用累进税制,如果不分摊12个月后确定税率,直接对应的税率就很高。

也就是说工资没达到个税起征点,这时候要从年终奖中拿出一部分钱来补足3500元,剩下的部分除以12,再计算得出应纳税所得额,个税计算公式为:

应纳税额=[年终奖—(3500—扣除五险一金之后的工资)]×适用税率—速算扣除数

例:小陈的年终奖金为10000元,当月工资(扣除五险一金后)为3000元,则10000-(3500-3000)=9500,以9500除以12,其商数791.66对应的适用税率为3%,速算扣除数为0,年终奖金应纳税额为:9500×3%=285(元)。当月工资、薪金所得由于低于3500元的费用扣除标准,不再缴纳个人所得税。该纳税人当月共计应纳个人所得税285元。

第二种情况:月薪扣除五险一金之后超过3500元这种情况下,全年一次性奖金除以12,按照得出的数额找到对应税率,然后套入年终奖个税的计算公式:

应纳税额=年终奖×适用税率—速算扣除数

例:小陈的年终奖金为24000元,当月工资(扣除五险一金后)为8000元,高于3500元。以24000除以12,其商数2000对应的适用税率为10%,速算扣除数为105,年终奖金应纳税额为:24000×10%-105=2295(元),当月工资、薪金所得应纳税额=(8000-3500)×10%-105=345(元),该纳税人当月共计应纳个人所得税=2295+345=2640(元)。

六个临界点 多发反而少拿

按照上述方法计算的年终奖,6个边际税率对应的年终奖收入将是一个临界点。对于工资薪金高于费用扣除额的情形来说,这六个临界点为18000元、54000元、108000元、420000元、660000元和960000元。

在这六个临界点上,多发1元钱,少则多纳税约1155元,多则多纳税约88000元。

在上述六个临界点基础上可以计算出六个“盲区”:18000元(不含)~19283.33元、54000元(不含)~60187.50元、108000元(不含)~114600元、420000元(不含)~447500元、660000元(不含)~706538.46元、960000元(不含)~1120000元。

年终奖如果落在这些盲区内,将出现“多发少拿”的情况,即年终奖税后金额更少。例如在18000元(不含)~19283.33元区间内,18000元的税后金额是17460元,但18001元的税后金额是16305.9元。

所以,

年终奖多发一元真的会多扣一千,

这件事是真的。

不过,

年终奖发多少始终是老板说了算,

且拿且珍惜吧

年终奖个税计算方法太复杂?没关系,“广东地税”微信公众号在7日还推送了年终奖个税计算器,有兴趣的朋友可关注了解(年终奖个税计算器网址:http://cz.gdltax.gov.cn/download/jy/HTML03/index.html)。

部分文:广州参考·广州日报记者何颖思

部分资料据融360

广州参考·广州日报编辑 王菁

更多猛料!欢迎扫描左方二维码关注新浪新闻官方微信(xinlang-xinwen)

推荐新闻

- 【 新闻 】 中央扫黑除恶 到底打击的是哪几类人?

- 【 军事 】 我军公开苏35真正亮点 神秘护身符现身

- 【 财经 】 美股闪崩创六年半最大跌幅

- 【 体育 】 詹姆斯三双+压哨绝杀 骑士险胜森林狼

- 【 娱乐 】 曹云金晒登记照宣布结婚喜讯:感谢老...

- 【 科技 】 A站数据到保留最后期限 10年只做2件事...

- 【 教育 】 毕业生1个月写13万字记录大学:致敬青...

违法和不良信息举报电话:010-62675637

举报邮箱:jubao@vip.sina.com

Copyright © 1996-2018 SINA Corporation

All Rights Reserved 新浪公司 版权所有