原标题:北交所最全交易手册!八大要点须弄清,81家公司一文尽览,上市首日表现猜想

备受瞩目的北京证券交易所将于11月15日开市。

北交所最全交易手册!

这八大实操要点必须弄清

11月15日北交所将正式开市交易,届时精选层公司将全部平移进入北交所。

在本次北交所股票交易中需要注意的八大要点:

要点一:单笔申购数量不小于100股,可以1股递增

要点二:涨跌幅限制比例为30%,两种情形不限涨跌

要点三:交易方式多样,可以引入做市商机制

要点四:限价申报在基准价上下浮动5%区间下单才有效

要点五:对市价申报采取限价保护

要点六:30%、60%两档临时停牌机制

要点七:大宗交易不能突破价格限制,单笔申报数量不低于10万股

要点八:三类股票会登上龙虎榜

(1) 当日收盘价涨跌幅达到±20%的各前5只股票

(2) 当日价格振幅达到30%的前5只股票

(3) 当日换手率达到 20%的前5只股票

首批81家上市公司正式亮相

超八成盈利在3000万元以上

11月15日,首批81家北交所上市公司正式亮相,将集体接受机构和合格投资者的“选秀”。这81家公司是从7000多家新三板公司中挑出来的“优等生”,它们盈利水平如何、各自又有何特色,听我们一一道来。

新三板是中小企业成长的摇篮。

上证报资讯显示,2020年,它们营业总收入平均值为6.03亿元,归属于上市公司股东的净利润平均值为6938.98万元。其中,净利润3000万元以上占83.95%。利润最高的是锂电池全球负极材料龙头企业贝特瑞,其今年前三季度净利润为11.14亿元。

北交所首批上市企业净利润构成占比情况

此外,颖泰生物以62.24亿元,成为这批公司中,2020年度的收入冠军。颖泰生物是具有较强国际竞争力的国内仿制农药龙头,它较好地利用了国际资源,并及时将产业链延伸,在中国建设了生产工厂,最近几年公司还布局了种业新赛道。

诺思兰德收入和盈利最低,去年分别为4144万元和亏损2535.10万元。诺思兰德深耕生物医药行业17年,正在研发的12个生物工程新药对应14个适应症,拥有5项药品临床试验批件等。

各有成长驱动力

从今年上半年的财务数据看,81家公司中收入和利润同比增速排名靠前的,主要是贝特瑞、吉林碳谷、五新隧装、佳先股份等企业,他们各有各的成长驱动力。

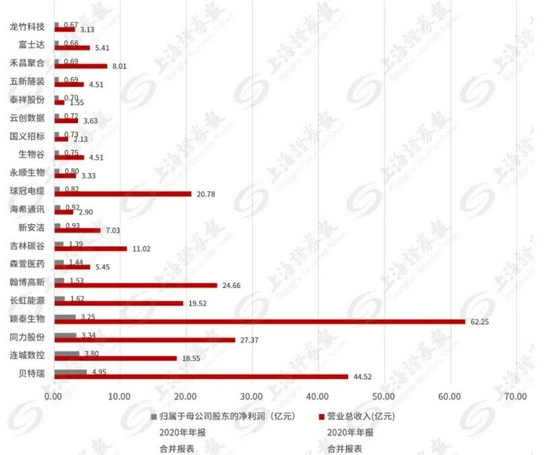

首批北交所上市公司中,净利润TOP20公司

首批北交所上市公司中,净利润TOP20公司贝特瑞借助新能源汽车需求旺盛的东风,以42亿收入、7.3亿利润(同比增速分别为168.83%和232.45%),成为这批公司中规模和盈利的双料冠军,同时还是利润增速最高的企业。因为靓丽业绩,贝特瑞股价今年从底部反弹超5倍,一跃而坐稳新三板最高市值宝座。

佳先股份是塑料环保热稳定剂助剂龙头企业,去年底收购的沙丰新材料并入财务报表,使其营收增速高至182.47%,一举获得该单项冠军。

另外吉林碳谷也可圈可点,其在精选层挂牌后,两个半月内涨幅超6倍,让人刮目相看。公司为国内碳纤维原丝龙头企业,且48K大丝束产品性能已达到国际水平并实现大批量出货,并于去年成功实现盈利,为此2021年业绩迎来大反转。

五新隧装专业从事隧道施工智能装备的生产、销售,产品广泛用于基建项目,中国中铁是其最大客户。上半年业绩增长主要因为下游基建需求持续拉动等。

从2018~2020年三年复合增速来看,期间营业收入增速最高的是诺思兰德、吉林碳谷、锦好医疗。锦好医疗也属于研发型医药企业,公司致力于打造国产助听器的龙头企业,已经进军相关芯片的研发。

另外,净利润增速最高的是科达自控、吉林碳谷、通易航天。

科达自控为矿山、工厂和市政提供智能化整体解决方案。随着我国工业互联网技术的高速发展,煤炭行业实现少人化无人化开采,智能化迎来爆发式增长,科达自控成受益方。通易航天打破了国外聚氨酯保护膜产品垄断,目前公司将业务触角从军用转向民用,准备进入汽车、民用航空领域。

16家公司属“专精特新”

这批公司中,有16家是工信部评定的“专精特新”小巨人企业。

首批北交所上市公司中,16家工信部评定的“专精特新”小巨人企业

首批北交所上市公司中,16家工信部评定的“专精特新”小巨人企业其中,富士达打破了我国高端射频连接器长期以来依赖进口的局面,是国内射频连接器行业拥有IEC(国际电工委员会)国际标准最多的企业。公司前五大客户都是国内外通讯领域重要企业,包括华为、RFS以及中国航天科技集团、中国电子科技集团等。

星辰科技始终致力于伺服系统从器件到制备技术的国产化替代。20年来,公司一直为我国航空航天 “921工程”提供运动控制的伺服系统。目前公司在拓展新能源、工业控制下游客户。

新股首日表现猜想

精选层挂牌企业的首日表现在北交所官宣后都非常靓丽。由于大量增量资金抢筹,精选层新股发行的网上中签率也明显下降。

北交所设立后发行5只新股股价情况

北交所设立后发行5只新股股价情况上述北交所设立后发行的5只新股,4只首日涨幅均在40%以上,仅广咨国际不到5%。但此后广咨国际股价一直稳步上行,截至12日,股价较发行价涨幅为80%,丝毫不逊色于其他几家企业。

北交所开市首日,将有10只新股上市,它们是汉鑫科技、中设咨询、中寰股份、晶赛科技、科达自控、同心传动、大地电气、志晟信息、广道高新、恒合股份。它们将和其他71家由精选层平移至北交所的上市公司一起亮相,表现值得期待。

全首批81家北交所上市公司半年报

全首批81家北交所上市公司半年报长线资金投资空间巨大

在企业端,开市当天将有81只股票交易,其中71家是精选层挂牌企业平移到北交所上市,10家为开市时直接上市的新股。首批企业质地优良,平均研发支出2536万元,创新成色足,发展潜力大,市场认购踊跃。

在融资端,开市后合计可参与北交所交易的投资者超400万户,与科创板开市之时差不多。北交所平移精选层相关交易制度,涨跌停幅度设为30%,市场博弈将更充分。

“北交所速度”体现了国家支持中小企业创新发展的决心,显示了资本市场制度创新与贯彻部署的强大执行力,向全球释放我国深化改革开放的积极信号。同时,也彰显了国家实施创新驱动发展战略,持续培育发展新动能的深刻战略意图。

市场主体的磅礴力量推动了我国经济总量迈上百万亿元大关,国家财力和社会财富稳定增长。目前,我国市场主体超过1.5亿户,其中高新技术企业超22.5万家,大批急需融资发展的创新型中小企业期盼资本市场的甘霖。北交所开市,是支持创新发展资金链形成“多级火箭”,促进金融、科技和产业良性循环的重大改革,是构建覆盖中小企业全链条金融服务体系,探索资本市场发展普惠金融“中国方案”的重要实践。

作为我国第一家公司制证券交易所,北交所定位服务创新型中小企业。相比沪深交易所,北交所突出“更早、更小、更新”,拟转为上市公司的精选层企业平均市值、平均营业收入、首次平均募集金额等指标明显低于沪深上市公司,企业体量更小,成长性更高,与主板主要服务大型成熟企业,科创板服务“硬科技”,创业板服务“三创四新”形成错位发展格局。北交所的上市公司,不仅包括以制造业为主的“专精特新”中小企业,也包括战略性新兴产业中创新能力突出的中小企业、向专业化和价值链高度延伸的生产性服务业企业、向高品质和多样化升级的生活性服务业企业。同时,北交所将同步试点注册制,这也是全市场实施注册制之前的重要一步。

需要指出的是,理解“打造服务创新型中小企业主阵地”,这个“主阵地”不仅是指北京证券交易所,还至少包含整个新三板市场。北交所是“龙头”,北交所上市公司从创新层“赛马”而出,新三板创新层、基础层是基础,是北交所上市资源的丰富储备。因此,既要发挥好北京证券交易所的“龙头”撬动和“反哺”作用,也要不断做活做强创新层和基础层,以更好发挥主阵地功能。

北交所将与沪深交易所、区域性股权市场互联互通,形成层层递进的创新型中小企业成长路径。北交所开市,将有力提升新三板创新层、基础层的投融资功能和市场活力,吸引更多耐心资本来新三板淘金,促使创新资本转起来,促进金融与产业资本“血脉”循环畅通。

更具想象力的是,私募基金、公募基金等加大投资力度,保险资金、社保基金等蓄势待发。目前,机构投资者方面,已注册8只北交所主题公募基金。所有存量公募基金可平移投资北交所,无需修改合同。开市之后,长线资金投资北交所空间巨大,值得期待。

抓住创新,就抓住了牵动经济社会发展全局的“牛鼻子”。北交所开市后,将与沪深交易所一起,形成资本市场赋能中小企业创新的强大合力。越来越完备的多层次资本市场和创新创业紧紧拥抱,互相成就,激励企业管理层、技术人才和资本所有者形成利益共同体,激发出实体创新创业的强大动能,推动我国经济高质量发展。

机构投资者憧憬“新气象”

由于流动性不足等因素,此前机构对于新三板精选层的态度偏谨慎。然而北交所设立以来,面对政策的大力支持,机构投资者积极性显著提高。不少机构表示,随着未来北交所上市公司规模扩大,有望形成专精特新产业集群,带来重大投资机遇。

光大保德信专户权益投资部投资经理毕成直言,机构投资者对于新三板精选层的投资态度仍然偏谨慎,因为过去新三板流动性不足,市场关注度不高,导致公司存在估值折价。而且机构对于新三板的覆盖较少,对新三板的标的研究仍有待加强。

红土创新基金也表示,之前几年新三板市场较为沉寂,机构投资者也普遍较为谨慎,数量不多且活跃度不高。目前市场上共有37只公募基金可投精选层,2021年中报有精选层股票持仓的仅有5只,且持仓比例不高。据股转公司年度统计数据,2020年底机构投资者数量偏少仅有5.74万户。

但以公募基金为代表的机构投资者对于未来北交所的发展前景充满信心,“相信随着政策的逐步推进和北交所的开市,相信北交所会带来新气象,同时给大家带来信心。”红土创新基金相关人士表示。

事实上,从精选层运行一年多的情况来看,整体稳中向好。广发基金基金经理吴远怡介绍,大部分精选层公司都有不错的市场表现,赢得了较好的市场口碑,流动性也不断向好,相关龙头公司日成交额1-2亿元,未来流动性有望进一步提升。“截止到2020年底,新三板开户数约160万户,随着门槛降低到50万,参考科创板的情况,科创板开板时开户数超过300万户,我们预计北交所的投资者开户数相比过去也会大幅增长,整体也为流动性提升创造了较好的条件。” 吴远怡表示。

据中欧基金介绍,目前机构投资者的参与态度较为积极。截至目前,共有多家公募基金公司向证监会上报了“北交所”基金,中欧基金也在积极研发参与北交所投资的基金产品,这类基金产品所投资的公司定位是精选的中小企业,这也与未来在北交所登陆的“专精特新”中小企业相符合。

中欧基金进一步表示,北交所、科创板和创业板均服务于国家创新驱动战略,推动我国经济转型升级。北交所站位高,是与沪深交易所并列的三大交易所之一,符合大多存量公募产品的投资范围。此外公司的众多机构客户也积极询问公司基金产品是否可以参与北交所投资以及何时参与,体现出了较高的参与积极性。

据万家基金基金经理叶勇表示了解,与之前的过于审慎相比,大部分机构投资者对北交所关注度大幅提高。

第一,与北交所提出之后,与原先的新三板精选层相比,在顶层设计上、法律上有了历史性变革。北交所明确定位为“打造服务创新型中小企业的主阵地”,这将新三板推到一个全新的高度。

叶勇紧接着说道,“第二,经过精选层的过渡,股转系统已经积累了丰富经验,已经构建了一整套完善的二级市场交易所的制度安排,在不断改变机构投资者的态度。

第三,精选层开板一年多以来,大部分公司股价低开高走,走出了与沪深新股完全不一样的走势,这也引起了机构投资者的高度关注。”

博时基金也认为,机构投资者对于投资新三板精选层态度整体偏积极。在北交所即将推出的前夕,精选层的流动性已经大幅改善,同时一些优质公司在估值上相对主板已经具备比较优势。

针对备受关注的流动性问题,大成基金基金经理谢家乐认为,北交所相较于沪深市场规模较小,但内部有很有特色的、有成长持续性的企业,这些企业坚持的是高质量的成长和灵活的估值。

“不过对创新型企业的投资选择更多是判断公司本身的质地,北交所里面的目前的一些头部公司,估值甚至比主板还要高,因为有短期的博弈资金去参与。我们会致力于去挖掘研究充分的标的,或者说具备持续成长能力的标的,能够快速消化现有估值。”谢家乐同时强调。

违法和不良信息举报电话:4000520066

举报邮箱:jubao@vip.sina.com

Copyright © 1996-2021 SINA Corporation

All Rights Reserved 新浪公司 版权所有