原标题:中国最赚钱高铁冲向A股来了,67人1年净利超100亿

中国基金报 江右

京沪高铁启动A股旅程!

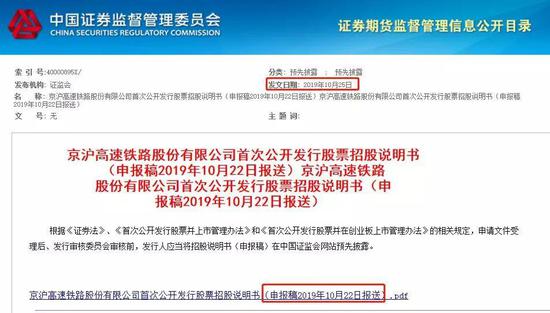

10月25日晚间,京沪高铁的招股说明书(申报稿),首度在证监会官网披露出来,京沪高铁正式迈出A股第一步,报送日期为10月22日。

1318公里的京沪高铁有着诸多标签:中国高铁超级“巨无霸”、跑动的“金山”、中国最繁忙高铁线路、联接中国两大最强都市。

首次亮相的京沪高铁招股书,也首度披露了很多这家超级高铁公司的数据。中国基金报整理出十大看点:

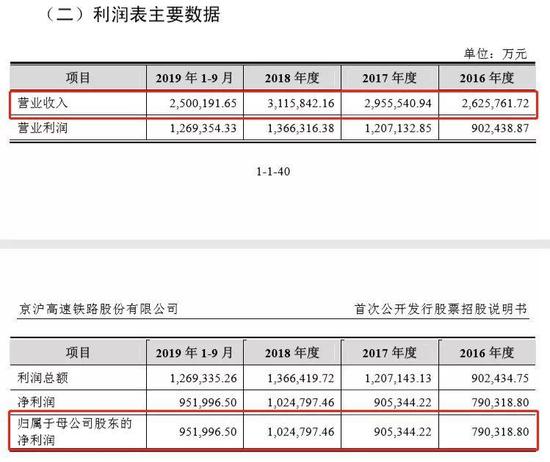

1、一年净利润上百亿。2019年1-9月,营业收入250.02亿元,净利润95.2亿元;2018年营业收入311.58亿元,净利润102.48亿元。

2、拟募资投资项目500亿。所募集资金净额拟全部用于收购京福安徽公司 65.08%股权,收购对价为 500亿元,差额通过自筹资金解决。

3、有望成A股9年来最大IPO。2010年7月农业银行在A股IPO募资685亿元,创A股历史纪录,京沪高铁若募资约500亿元,将达A股史上第五大IPO水平,也是9年来最大IPO。

4、市值或达3000亿以上。如果简单按照500亿募资测算,预计发行价为6.62元/股,后摊薄市盈率约26倍,发行后市值(估值)3335亿元,可进入目前A股市值前20。

5、总资产1871亿元。截至2019年9月30日,京沪高铁公司总资产1870.8亿元,股东权益(净资产)1597.34亿元。

6、中国铁投控股50%。中国铁投持股49.76%为控股股东,国铁集团(原中国铁路总公司)为实控人;平安资管为第二大股东,持股11.44%。

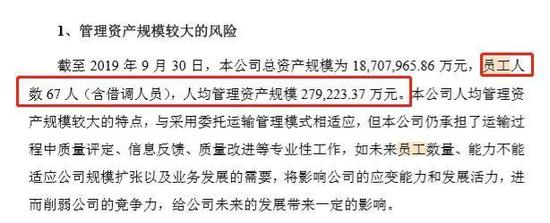

7、员工仅为67人。作为资产总额高达1871亿的超级高铁公司,员工总数仅为67人(其中25人为借调),人均管理资产28亿元。

8、主承销商是中信建投证券。2009年中国建筑募资502亿元,承销费用为6.72亿元;2018年6月工业富联募资271亿元,承销费用为3.4亿元。

9、最繁忙高铁发送旅客10.85亿人次。截至2019年9月30日,京沪高铁累计发送旅客 10.85 亿人次;2018年,以全国1%的营业里程发送5.69%的旅客人次,太忙了。

10、所经省市创造全国35%的GDP。京沪高铁所经省(直辖市)的行政区域面积约占全国陆地总面积的 6.5%,却拥有全国 27.32%的常住人口,并创造了全国 35.20%的 GDP。

京沪高速铁路于 2008 年 4 月 18 日全线正式开工建设,2011 年6月30日建成通车,正线长 1318 千米,是世界上一次建成里程长、技术标准最高的高速铁路。设计目标时速为350 公里/小时,目前北京至上海全程短运行时间已经缩短到 4.5 小时以内。

下面我们来详细解说下十大看点:

1、一年营收300亿净利润超百亿

招股书显示,2019年1-9月,营业收入250.02亿元,净利润95.2亿元;2016-2018年,营业收入分别为262.58亿元、295.55亿元、311.58亿元;净利润分别为79.03亿元、90.53亿元、102.48亿元。

2、募投收购项目对价500亿

京沪高铁拟发行不超过 75.57亿股,占发行后总股本的比例不超过15%,发行后总股本不超过 503.77亿股;所募集资金净额拟全部用于收购京福安徽公司 65.0759%股权,收购对价为 500亿元,收购对价与募集资金的差额通过自筹资金解决。

京福安徽公司,为京福铁路客运专线安徽有限责任公司,是合肥至蚌埠铁路客运专线(简称“合蚌客专”)、合肥至福州铁路客运专线安徽段(简称“合福铁路安徽段”)、商丘至合肥至杭州铁路安徽段(简称“商合杭铁路安徽段”)、郑州至阜阳铁路安徽段(简称“郑阜铁路安徽段”)的投资、建设、运营主体。

招股书显示,京福安徽公司近一年一期的净利润分别为-12.00 亿元、-8.84 亿元,尚处于亏损状态,主要是由于正在运营的合蚌客专和合福铁路安徽段开通时间尚短,商合杭铁路和郑阜铁路仍在建设中,京福安徽公司仍然处于市场培育期。

京福安徽公司近一期期末总资产为 1,283.73 亿元,净资产为 703.50 亿元,本次募资资金收购后,发行人的总资产、净资产规模将显著增加,能够增强发行人的经营实力和抗风险能力。

3、有望成A股9年来最大IPO

如果按照500亿项目对价募资,将成2010年7月以来最大IPO。

京沪高铁本次拟募集资金净额拟全部用于收购京福安徽公司 65.0759%股权,收购对价为 500亿元,差额通过自筹资金解决。

2010年7月,农业银行在A股IPO募资685亿元,创A股历史纪录,京沪高铁若募资约500亿元,将达A股史上第五大IPO水平,也是9年来最大IPO。

4、市值可能超3000亿进A股前20

如果简单按照募资500亿测算,预计发行价为6.62元/股,发行后摊薄市盈率约26倍,发行后市值(估值)3335亿元,可进入目前A股市值前20。

对于具体募资金额,申报稿并未披露,如果简单按照500亿收购对价测算,对应拟发行的75.57亿股,发行股价约为6.62元,对应发行后京沪高铁的市值(估值)为3335亿元,若以2019年前三季度95亿利润,推算全年127亿,则摊薄后市盈率约为26倍。

5、总资产高达1871亿元

截至2019年9月30日,京沪高铁公司总资产1870.8亿元,股东权益(净资产)1597.34亿元。该公司负债总额仅为273.46亿元,资产负债率不到15%。

6、中国铁投控股50%

中国铁投持股49.76%为控股股东,国铁集团为实控人。平安资管为第二大股东,持股11.44%,社保基金、上海申铁持股也超5%;此外,江苏铁路、南京铁投、山东铁投、天津铁投、中银投资、京投公司等也位列前十大股东。

中国铁投为中国铁路投资有限公司简称,,由“中国铁路建设投资公司”改制更名而来;国铁集团为中国国家铁路集团有限公司简称,由“中国铁路总公司”改制更名而来。

7、员工仅为67人

值得注意的是,作为资产总额高达1871亿的超级高铁公司,员工总数仅为67人(其中25人为借调),人均管理资产28亿元。

由于人员较少,管理资产规模较大,公司甚至在招股书中,将此列为可能存在的一项风险。

8、主承销商是中信建投证券

中信建投证券拿下了这个超级大单,承销费用估计要赚不少。

参照历史和最近几年的情况。2009年中国建筑募资502亿元,承销费用为6.72亿元;2018年6月工业富联募资271亿元,承销费用为3.4亿元。

9、最繁忙高铁发送旅客10.85亿人次

2011 年6月30日建成通车,截至 2019 年 9 月 30 日,京沪高速铁路全线(含本线和跨线)累计开行列车 99.19 万列,累计发送旅客 10.85 亿人次,取得了良好的社会效益和经济效益。

2018 年,京沪高速铁路营业里程约占全国铁路总营业里程的 1%,全线发送旅客 19197.06 万人次,占铁路行业总发送旅客人次的 5.69%;客运周转量完成 885.86亿人公里,占铁路行业客运周转量的6.26%。

10、所经省市创造全国35%的GDP

京沪高铁所经省(直辖市)的行政区域面积约占全国陆地总面积的 6.5%,却拥有全国 27.32%的常住人口,并创造了全国 35.20%的 GDP。

京沪高速铁路纵贯北京、天津、上海三大直辖市和河北、山东、安徽、江苏四省,全线共设24 个车站。连接“京津冀”和“长三角”两大经济区,沿线经济社会发展水平较高,是我国经济发展最活跃和最具潜力的地区,也是运输最繁忙、运量增长最迅猛的交通走廊。

根据国家统计局 2018 年数据,京沪高速铁路所经省(直辖市)的行政区域面积约占全国陆地总面积的 6.5%,却拥有全国 27.32%的常住人口,并创造了全国 35.20%的 GDP,具有独特的区位优势。

来源:中国基金报

更多猛料!欢迎扫描左方二维码关注新浪新闻官方微信(xinlang-xinwen)

推荐新闻

- 【 新闻 】 中企海外又建成“大家伙”网友:会让一...

- 【 军事 】 韩国核潜艇计划到底是疯狂还是闹剧

- 【 财经 】 绿地员工不买房将被除名?

- 【 体育 】 青岛黄海胜申鑫提前一轮锁定中超资格

- 【 娱乐 】 港媒曝奚梦瑶生子费用明细 约50万人民...

- 【 科技 】 网易有道登陆纽交所 上市首日暴跌26%

- 【 教育 】 川大医学生被称“医学界的灵魂画手”

违法和不良信息举报电话:010-62675637

举报邮箱:jubao@vip.sina.com

Copyright © 1996-2019 SINA Corporation

All Rights Reserved 新浪公司 版权所有