央行突然加息0.25%

矛头再指通胀 央行长假最 后一天再次非对称加息

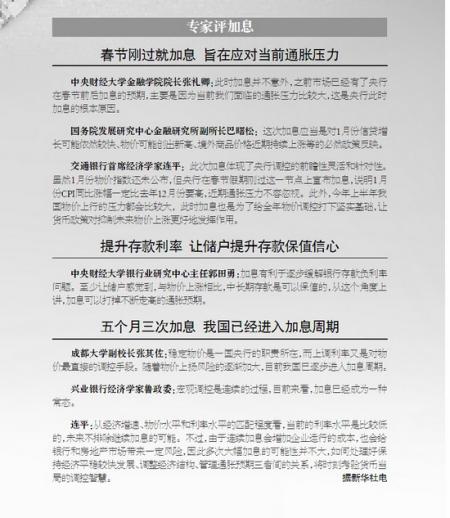

■存款利率上调幅度大于贷款,活期存款利率27个月来首次上调 ■专家预测1月CPI或再创新高 上半年可能再加息一至两次

早报记者 罗晟

|

|

|

王炬亮 图张泽红 制图

2011年1月的物价指数(CPI)可能创下历史新高,中国人民银行(央行)于春节长假最后一个休息日宣布加息。

央行昨日晚间宣布,自2011年2月9日起上调金融机构人民币存贷款基准利率。金融机构一年期存贷款基准利率分别上调25个基点。在其他各档次存贷款基准利率中,中长期存款利率多加,中长期贷款利率少加,活期存款利率于2008年11月份以来首次调整,上调4个基点。

中国国际经济交流中心宏观经济研究处处长王军表示,此次非对称加息符合预期,是防通胀、挤泡沫和保增长的需要。

一些市场人士则估计,春节前夕食品价格快速上涨,预计1月CPI增幅将达到5.5%,这可能是加息的主要原因。

防止资产价格泡沫

此次加息是2011年第一次加息,同时也是金融危机以来的第三次加息。此前央行在去年10月25日和12月26日分别加息25个基点,且其他各存贷款基准利率中,存款上调幅度高于贷款幅度。

本次加息在普遍预计之中。由于国内通胀形势并未有明显好转,且有由需求推动向成本推动转变的趋势,央行需通过价格手段来控制通胀。

分析人士称,今年1月的宏观经济数据即将公布,决策层在这个时间应该已经掌握相关数据,预计今年1月的国内CPI将接近去年11月的高点,甚至创下新高。

澳新银行大中华区经济研究总监刘利刚称,从近期的一些指标来看,由于蔬菜价格在春节期间涨势明显,中国1月份和2月份的通胀数据仍将处于5%左右的较高区间,明显高于市场预期,这也多少对央行的利率决议产生了一定的影响。

值得关注的是,春节长假期间,国际大宗商品市场,特别是粮食市场,出现了一轮价格上涨,防止输入性通胀的影响也被认为是加息的一个重要原因。

王军说,“加息也是出于抑制输入性通胀的需要。国外大宗商品市场价格变动,对国内期货市场有引导作用。连续加息,可提高期货市场参与者的资金使用成本,减少投机炒作农产品的因素。”

瑞穗证券大中华区首席经济学家沈建光称,货币政策的收紧,即是通过加息解决实际负利率问题,主要任务包括防通胀和防止资产价格泡沫。

王军分析称,此次非对称加息也受1月信贷投放和房地产调控等因素的影响。

从信贷投放来看,今年1月国内信贷超预期,央行面临继续加快回收流动性的需要。分析人士称,未来存款准备金率仍有可能提高,控制贷款的规模数据仍可能出台。

据报道,截至1月28日,国内银行新增信贷量不足1.1万亿元人民币,估计1月新增贷款会在1.2万亿元上下。

王军称,此次加息也是配合新一轮房地产调控所采取的金融措施。1月底公布的房地产市场新“国五条”,提出抑制需求来调控房价的措施。而在金融领域更严厉的措施就是加息,即通过提高银行贷款的资金成本,对抑制房价上涨有直接作用。

此次加息仍偏重存款利率

值得关注的是,本次加息再次呈现不对称加息的特点,而活期存款利率出现27个月以来的首次上调,也引发市场关注。

沈建光认为,此次非对称加息,特别是活期存款利率的首次调整,其目标是剑指当前的负利率。此次加息后一年期存款利率3%,而1月物价上涨水平已达5%~5.5%之间。若以市场传闻的5.3%计算,实际负利率仍有2.3%。

国内大型投资机构重阳投资也表示,此次加息仍然偏重存款利率,存款利率上调幅度大于之前的两次加息。活期存款利率在本轮加息周期中首次上调4个基点;除一年期以外的其他各期限的定期存款利率上调幅度在30至45个基点之间,均高于基准利率的上调幅度,表明了央行抑制存款活期化的决心。贷款利率方面,半年到三年期贷款利率上调25个基点,三-五年和五年以上分别上调23基点和20个基点。

“我们认为,目前偏重存款的加息方式有利于控制存款活期化,但在抑制经济过热方面作用仍然较弱,后续的加息可能将侧重于贷款。”重阳投资如此评价道。

上半年或再加息一至两次

受访经济学家认为,国外油价和粮价都处于高位,国内目前春粮受旱灾影响,年内持续通胀压力仍较大,央行在上半年仍有可能加息一至两次。

广发基金宏观策略分析师孙建波说,“1月物价已重返高位,2月受春节因素以及下周全国范围降温影响,使得食品价格上涨的压力较大。预计上半年仍将再加息一次,若夏粮有望丰收,将减轻下半年通胀的压力。”

沈建光对加息的预期更强烈,他说:“自2010年10月加息开始,我们判断央行到2011年底至少要加息六次。去年已加息两次,预计今年上半年还会再加息两次,各25个基点。”

知名经济学家许小年更是在其微博中直言:“0.25个百分点不足以抑制通胀,预计后续会有多次加息。早该如此,已经晚了。”

对于加息空间,刘利刚表示,一年期存款利率将逐步回到3.5%以上的历史平均水平,在这一过程中,实际负利率问题也将被逐步解决,其认为存款准备金率仍有一定的上调空间,但央行年初提出的差别存款准备金率何时开始正式实施,仍是一个较为不确定的因素。

但国泰君安首席经济学家李迅雷对加息持谨慎态度,他表示:“经济疲态已显现,加息不是无底洞,叠加效应要防范。在去年12月地产投资增速创两年新低、个人房贷创新低后,今年又落三颗炸弹:国八条、房产税、加息,故今年房产投资增速将不足去年一半;同时增幅不足去年一半的还有出口额、汽车销售等。故下游不振,上游乏力,而紧缩叠加效应还未显现,加息空间有限。”