原标题:你加油花多少钱,竟得看美国人脸色!下个月,中国终于有发言权了

经过漫长的等待,中国的原油期货终于来了!

今天(2月9日)下午,证监会正式宣布原油期货将于2018年3月26日,在上海期货交易所子公司——上海国际能源交易中心挂牌交易。

中国原油期货的上市不仅是关乎国家战略的重要大事,还与我们每个人的生活息息相关。最直接的影响就是可能会决定你以后加油的价格。

目前,我国成品油价格的形成机制比较简单,就是参照布伦特(英国)、迪拜(阿联酋)、米纳斯(印尼)三种原油价格的变动相应作出调整。作为全球最大的原油进口国和第二大原油消费国,中国成品油的价格不是由中国自己的供需决定,而是参照国外市场确实比较尴尬。

▲图片来源:视觉中国

▲图片来源:视觉中国除了面子上不好看之外,中国还不得付出真金白银的代价。由于亚太地区还没有权威的原油基准价格,亚洲地区的溢价使我国进口原油每年要多支出约20亿美元。经年累月,最终我们将多付出数百亿美元的巨大代价。

因此,中国一定要争取石油的定价权,于是中国原油期货便应运而生。

原油期货已酝酿多年

其实,我国为推出原油期货已酝酿多年,早在2012年证监会便表示将推出原油期货。

2013年11月专为原油期货成立的上海国际能源交易中心正式揭牌。

2017年5月,上海国际能源交易中心发布了《上海国际能源交易中心章程》、《上海国际能源交易中心交易规则》、《上海国际能源交易中心结算细则》等11个业务细则,并自5月31日起会同上海期货交易所各会员单位,开展全市场仿真测试。自2017年下半年以来,上海国际能源交易中心已经进行了五次仿真交易。

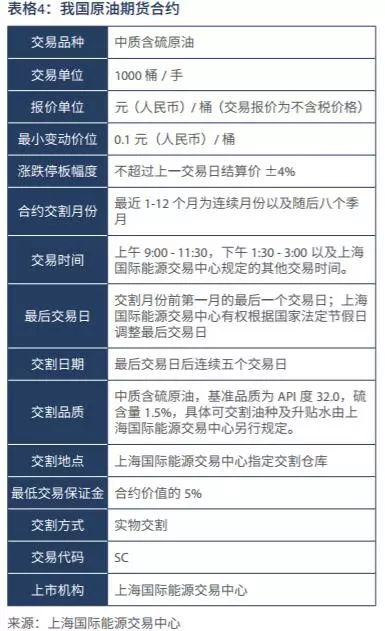

上海原油期货的合约以及操作手册也早已对外公布:

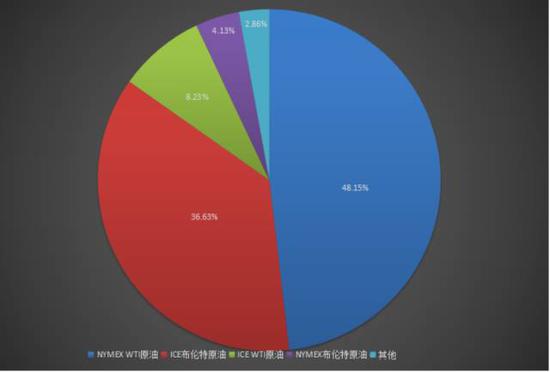

目前国际上有12家交易所推出了原油期货。芝加哥商品交易所集团旗下纽约商业交易所(NYMEX)和洲际交易所(ICE)为影响力最大的世界两大原油期货交易中心,其对应的WTI、布伦特两种原油期货也分别扮演着美国和欧洲基准原油合约的角色。

这两种原油期货也就是我们通常所说的“美油”和“布油”。实际上,很多人也只听说过这两种原油期货。原因就在于原油期货交易所虽然众多,但实际上具有决定性作用只有纽约商业交易所、伦敦洲际交易所,两者合计占有全球97.27%的成交量(2016年数据)。

▲纽约商业交易所和伦敦洲际交易所决定了全球原油价格

▲纽约商业交易所和伦敦洲际交易所决定了全球原油价格事实上,早在上世纪90年代,中国已经有原油期货。1993年,在原上海石油交易所就已经成功推出过石油期货交易;到1994年初,其日平均交易量已超过当时世界第三大能源期货市场新加坡国际金融交易所(SIMEX),成绩斐然。然而,此后我国对于国内期货交易所以及上市品种进行了整顿,原油期货退出了历史舞台。

原油期货对我国意义重大

那么,25年后中国为什么再度推出原油期货呢?

这和石油在国民经济中的重要性密不可分。石油被誉为“工业的血液”,有机构预测2020年我国石化产业总产值将达到25万亿元。

2000年至2011年,中国石油消费量年均增长6.5%左右,大幅高于全球平均增速1.2%。尽管2011年后,我国石油需求增速放缓,但仍然是原油消费最大需求增量来源国。

如今,我国已经是全球第二大原油消费国,虽然我国也是全球第五大产油国,但目前石油消费对外依存度已超过65%,并且还在不断上升中。2017年我国进口原油约4.2亿吨,人均进口量达到843万桶,比上年增长10%,首次超越美国成为世界最大原油进口国。因此,发展原油期货对于保障国家的能源安全具有重要的意义。

▲中国对石油的供需概况(数据来源:神华期货)

▲中国对石油的供需概况(数据来源:神华期货)对于中国推出原油期货的战略意义,神华期货总结称:

一是争夺国际油价定价权,增强国际竞争力。近二十年来,因为中国等亚洲国家无定价权,在不考虑运费差别的情况下,亚洲主要的石油消费国对中东石油生产国支付的价格,比从同地区进口原油的欧美国家的价格要高出1~1.5美元/桶,“亚洲升水”使我国进口原油每年要多支出约20亿美元。中国如果能够掌握定价权,则有助于消除这样的价格劣势,同时也可以削减石油价格大幅波动对整体经济的扰动。

二是促进成品油价格的改革。现有成品油价格是参照国外三家交易所的价格,且是10个工作日移动平均价格变化超过4%时才作出调整,这样的调整既不是国内供需的真实反映,同时也不够及时。有了自己的原油价格之锚,成品油价格也就有了权威的参照。

三是为国内原油企业提供套期保值渠道,降低企业经营风险。

四是协助完成石油战略储备,维护国家石油安全。原油期货是杠杆交易,可以减少企业的石油现货库存和资金占用,在一定程度上弥补现货石油储备的不足;同时通过“保税交割”上市原油期货,国际石油贸易商会在中国建立交割仓库以储存石油,大量石油将被运输和储存在中国,从而利用国际资金帮助我国储备石油。

▲截至2016年年中,中国石油储备为3325万吨,上述表格根据1吨=7.2桶加以折算比较(数据来源:中国国家统计局、申万宏源等)

▲截至2016年年中,中国石油储备为3325万吨,上述表格根据1吨=7.2桶加以折算比较(数据来源:中国国家统计局、申万宏源等)人民币挑战石油美元

值得注意的是,中国推出原油期货对于推动人民币结算在更多的经贸领域与国家实施,推动人民币的国际化进程也有重要意义。

很多人都听说过“石油美元”这个词。

20世纪70年代,美国和沙特等石油输出大国签订协议,使用美元进行石油交易的支付和结算,宣告了石油美元体系的建立。从此美国开始掌握石油定价权,如今纽约商业交易所和伦敦洲际交易所的石油期货交易,均是以美元计价。美元与石油的互动已经成为影响市场最重要的信息之一,不考虑供求等因素的话,美元贬值油价就会上涨。

▲图片来源:视觉中国

▲图片来源:视觉中国美国则从石油美元中获得了其它国家无可比拟的优势。

美国自己使用美元,近乎零成本在全球购买商品,其他国家则拿到辛辛苦苦挣到的美元去购买石油;产油国利用赚到的石油美元,购买以美元计价的各种资产(也有一部分用于采购商品),美元最后又回流到美国或美国企业,以维持美国庞大的贸易逆差,若美元贬值,则意味着一部分负债被美国赖掉了。

另外,由于购买石油需要用美元结算,这些美元必须在公开市场上购买,这就造成了市场对美元的需求。

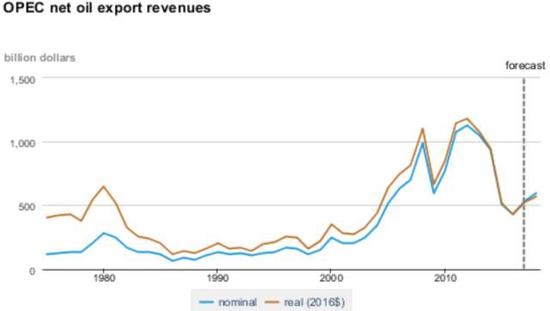

根据主权财富基金研究所(SWFI)的统计,截至2016年6月,以石油天然气为来源的主权财富基金总规模为4.2万亿美元,占到全部主权财富基金总规模7.3万亿美元的58%。石油美元是全球外汇储备、金融市场的重要组成部分。

▲欧佩克石油出口净收入(左轴,单位10亿美元)(数据来源:美国能源信息局)

▲欧佩克石油出口净收入(左轴,单位10亿美元)(数据来源:美国能源信息局)出于地缘政治、分散风险等因素的考虑,一些产油国也在极力摆脱对石油美元的依赖。比如伊朗就推出政策,力主用欧元结算;而俄罗斯已经在用人民币结算石油贸易;哈萨克斯坦、乌兹别克斯坦等中亚多国也已经尝试绕过石油美元体系,在双边石油贸易中采用欧元、人民币等非美货币;沙特、巴西、苏丹等国也已展露观望的姿态。

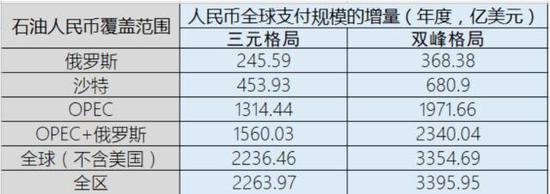

根据工银国际首席经济学家程实的研究报告,未来全球石油计价和结算体系将大概率转变为美元、欧元、人民币并行的“三元格局”,或是以美元、人民币为主导的“双峰格局”。

假设全球石油出口国(除美国外)普遍接受石油人民币,则在“三元格局”和“双峰格局”下,人民币全球支付的年度规模预计分别增加2236.5亿美元和3354.7亿美元。

▲数据来源:工银国际

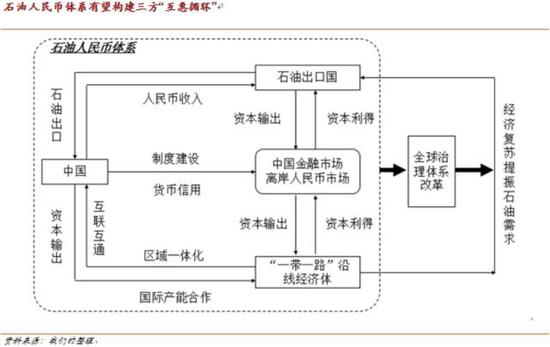

▲数据来源:工银国际从全局看,石油人民币与人民币国际化、“一带一路”建设相辅相成。以“一带一路”沿线经济发展的内生需求为动力,以人民币的货币信用为支撑,石油人民币体系将逐渐形成惠及中国、沿线经济体、石油出口国的良性循环。

▲数据来源:工银国际

▲数据来源:工银国际不过,专家分析表示,人民币结算想要挑战石油美元的地位任重而道远。

正如文章之前提到过,虽然如今原油期货交易所众多,但真正起决定作用的只有纽约商业交易所、伦敦洲际交易所两家。此前,日本、俄罗斯、印度等国家都推出了原油期货,希望争夺原油定价权,但最后这些国家对油价的影响均非常微弱。

当然,中国发展原油期货有独特的优势,我们有庞大的市场,有中国石化、中国石油、中海油这样的巨无霸企业,最终人民币结算能否挑战石油美元,我们将持续关注。

每经记者 杜恒峰

更多猛料!欢迎扫描左方二维码关注新浪新闻官方微信(xinlang-xinwen)

推荐新闻

- 【 新闻 】 外交部:日借赈灾之名制造“一中一台”

- 【 军事 】 歼20或指挥这款无人机 已进驻同一基地

- 【 财经 】 人民日报:奔驰不能这么“犯糊涂”

- 【 体育 】 詹姆斯三双+压哨绝杀 骑士险胜森林狼

- 【 娱乐 】 韩庚生日认爱卢靖姗 金鸡奖结缘疑同游

- 【 科技 】 董明珠承诺的员工房落地?格力:正推...

- 【 教育 】 毕业生1个月写13万字记录大学:致敬青...

违法和不良信息举报电话:010-62675637

举报邮箱:jubao@vip.sina.com

Copyright © 1996-2018 SINA Corporation

All Rights Reserved 新浪公司 版权所有