央行作为一个“国企”利润上缴财政,财政拿着央行的利润进行财政投放,是在没有赤字增加的情况下财政政策的一次扩张。

央行虽然不以利润为目的,但是执行货币政策过程中会“被动赚钱”,利润的来源本质上也是资产负债的“利差”。最近几年各国央行利润大增主要是因为大放水带来的规模扩张与利率下调带来的利差扩大。央行作为一个“国企”利润上缴财政,财政拿着央行的利润进行财政投放,是在没有赤字增加的情况下财政政策的一次扩张。

作为银行的银行,政府的银行,央妈是不以赚钱为目标的,但这并不意味着它不能赚钱。从某种意义上来说,中央银行既可以赚钱,也可以亏钱;账上既可以有亏损,也可以有利润,一切看它执行国家政策后的结果。如果人民银行亏钱了,那也是为执行国家政策亏的;同样如果赚钱了,那也是执行国家政策、完成央行的宏观调控目标被动形成的“额外收益”。也就是说,央行无论是亏钱还是赚钱,都是一种被动的结果,非有目的的主动所为。央行的主要目的可以说只有一个,那就是:维护宏观经济稳定,即就业、通胀、经济增长等。

次贷危机全球央行大扩表后,央行每年的“利润”也节节攀升。而2020年疫情后,央行扩表更加凶猛,利润上升得更快。拿“全球的央行”美联储来说,2020年利润达到了888亿美元,较2019年的555亿美元增加了333亿美元,增长率达到60%。2020年美联储向美国财政部上缴利润885亿美元,较2019年增加336亿美元。可以说,在全球经济受到疫情重创,实体经济企业和大部分商业银行经营不善、利润不断下滑的情况下,央行们的“经营业绩”却是一枝独秀。

这几天,中国人民银行也向财政部上缴了1万亿元的利润。央行的这种操作让人有点一时摸不着头脑,按照现代货币理论,国家缺钱,央行直接印钞(现代货币体系下仅仅是复式记账)不就行了吗,还搞出个利润干什么?那么央行的利润是怎么赚来的?这些利润上缴财政后与以前有什么不一样,会带来什么样的宏观经济后果?

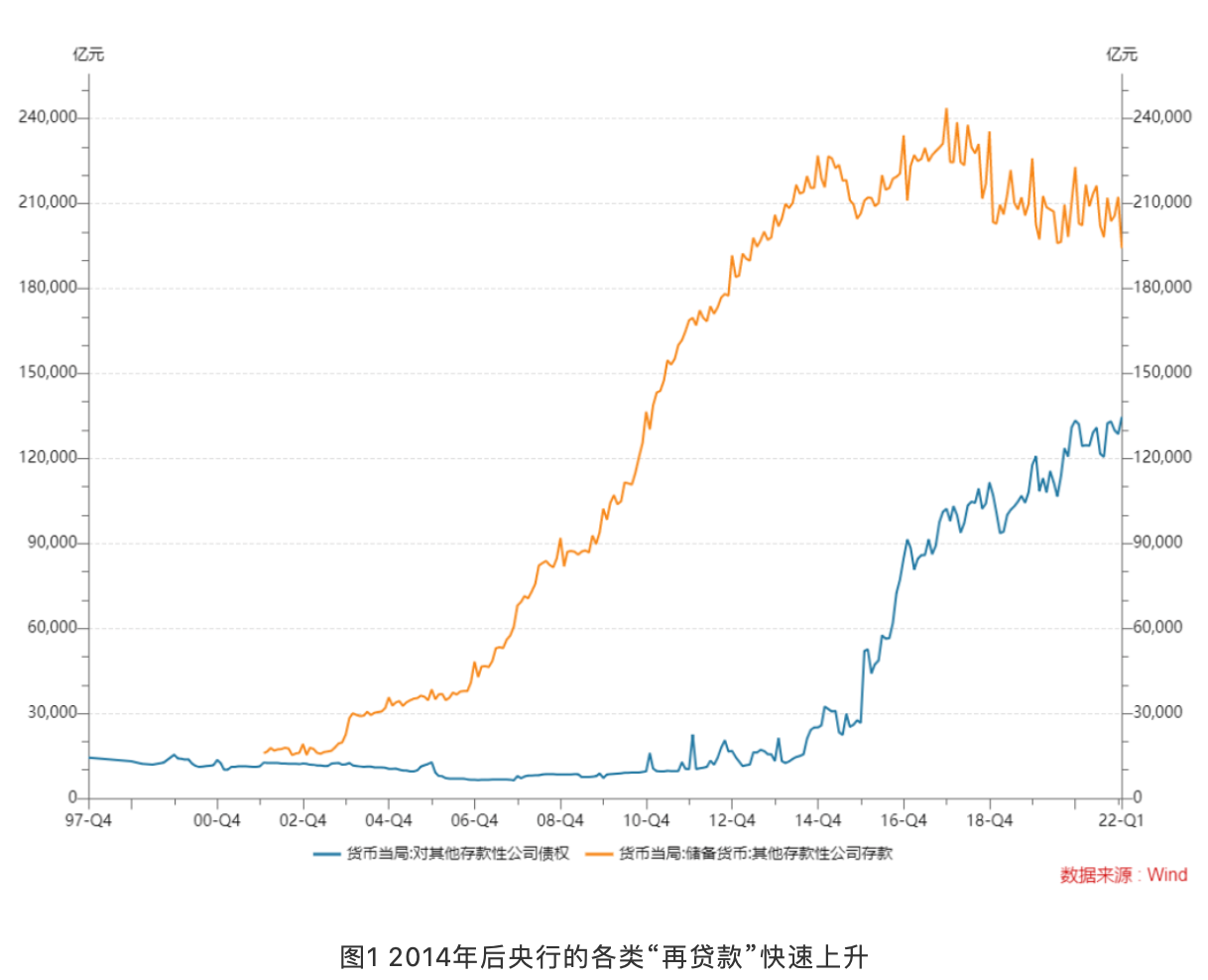

央行怎么赚钱?很简单,央妈盈利模式跟商业银行差不多,都是吃“利差”。也就是在资产端,吃各类再贷款(MLF、SLF、再贴现等约13万亿元)和各类投资(国外资产运作、国债、金融证券类投资约20万亿元)的利息和资本利得收入,在负债端需要付各种资金来源的成本(商业银行、第三方支付的准备金存款和政府存款的利息约25万亿元,其他比如货币发行等不用付利息),这两者之间的差额,就是央行赚的利润。为什么每次危机发生后,央行利润反而大增?按照“银行利润=资产规模*利差”的计算公式,危机发生后由于货币大放水,央行资产负债表扩张,利率大幅下调,利息成本降低,导致规模和利差同时增加,央行的利润肯定也就大幅增加。我们粗略估算央行这些年吃的平均利差为1.5%(3%-1.5%),保守假设“生息资产/负债”为总资产/负债的一半20万亿元,一年利差形成的利润就高达3000亿元,再加上外汇储备经营收益,2年就能累积到差不多万亿元。粗略估算,次贷危机十年多以来央行积累的利润能到2万亿元。

进一步说,人民银行赚钱的资产主要两大块:一是国外资产赚的钱,包括外汇储备经营收益(1万亿元利润主要来源)和汇率变动带来的损益等;二是向其他金融机构再贷款、再贴现的利息收入,比如MLF、SLF和PSL等利息收入,专项再贷款利息收入等。需要付出成本的主要是给各项存款包括其他存款性公司存款(法定存款准备金和超额存款准备金)、政府存款、第三方支付机构的存款等。单纯从存贷款利差来看,比如MLF的再贷款利率长期在3%左右,但是存款利率超储利率只有0.35%,法定存准利率也只有1.62%。法定存款准备金率过去一直很高,最高到20%以上,不断降准后现在也在8%左右。这意味着中国的银行系统长期以来存在着一个怪异的现象:

一方面,商业银行大量的准备金,以1.6%左右的利率被锁在法定准备金的账户里不能使用;另一方面却不得不以3%左右的高利率向央行再贷款。这种扭曲的资产负债结构有其特定的金融环境原因(外汇占款大量涌入停止),同时也是央行利润赚取的重要来源。

央行直接印钞买国债,与央行利润上缴财政有什么不一样?其实效果相差不大,都是让政府的钱多了,但不一样的地方是,前者是财政借的钱,后者是财政应得的钱,何况在中国央行直接买债不符合法律规定。换句话说,直接印钞会带来财政赤字和央行资产负债表的扩张,同时给财政政策和货币政策带来压力。但央行利润上缴财政不一样,不涉及总量变化,是从央行的“未分配利润(留存)”账户(假如有的话,其实也是政府存款),转移到了“中央预算收入”的总账户或某具体政府部门在央行的存款账户,然后这个财政部门拿着钱投放到社会实体中进行政府投资,带来GDP和就业的增加。

这里存在一个让人难以理解的地方是,央行已经是最后的银行,是最后的账户管理人或者记账人,央行赚的钱即利润留存在资产负债表上怎么做分录?我们看下图人民银行资产负债表的负债端,没有看到一般企业资产负债表科目里的“所有者权益”及下面的留存利润等。说到底,政府部门、商业银行的账可以记在央行的账簿上,但央行已经没有更高一级的母行账簿安放利润,所以商业银行再贷款利息及其他收入形成的未分配利润记在哪呢?我们认为只能记在负债端的“政府存款”的某个子存款账户里。因为说到底,央行也是中央政府的一个部门,但它又是最高一级的会计和出纳,是“根账簿”,所以它赚的未分配利润应该是记在下图“政府存款”的总科目里,但是会有一个特别的账户进行说明。等未分配利润和待上缴利润上缴后,这些钱就可能变成了政府存款里的“中央预算收入”之类的项目。实际上,央行也是财政的一部分,在会计处理方面肯定还有很多账本和勾稽关系。但是我们看到,央行利润上缴国库,不会影响央行资产负债表的变化。

因此,在对宏观经济的影响方面,相当于某“国企”上缴了1万亿元利润,国库得到了充实,而且没有增加债务和赤字,央行从表面上看也没有放水,只是子级会计项目发生了变化,从一个账户到了另一个账户,但是钱仍然在央行的账上。不一样的地方是,作为非功能性的央行的钱,转到了可以进行财政投资的具体功能部门,这1万亿元一旦实打实地投放到某个项目,比如支持新能源以推动双碳目标,就会产生积极的财政政策效果。这在当前稳增长压力较大的形势下非常重要。

(作者系西泽研究院院长、教授)