|

|

雷曼破产:158年历史的终结

9月15日,因美国银行和巴克莱银行放弃收购,拥有158年历史的雷曼兄弟被迫宣布,进入破产保护。经历了美 国内战、1929年大股灾、两次世界大战、“9.11”袭击和一次收购,被誉为“拥有19条命的猫”的雷曼,这一次却 因为美国信贷危机而难逃此劫。

文/莫书莹

“都回去吧,没什么好看的,这里只有一群刚刚失业的人。”9月15日,纽约曼哈顿时代广场的雷曼兄弟大厦外, 一名维持秩序的警察一边嚷嚷,一边试图驱散久久不愿离去的人群。

纽约时间15日12点30分,美国第四大投行雷曼兄弟正式宣布公司进入破产程序。几个小时以后,雷曼的股票在 纽约股市疯狂下挫94%,公司市值从前一个周末的460亿美元缩水至仅1.45亿美元。

成立于1950年的雷曼兄弟,至今已有158年历史。在逾一个半世纪里,雷曼曾经历美国内战、两次世界大战、 经济大萧条、911袭击和一次收购,依旧屹立不倒。纽约大学金融系教授罗依.史密斯曾形容,雷曼兄弟是一只“拥有19 条命的猫”。

如今,这只“19条命怪猫”终于用完了最后一丝运气,而它的崩溃在华尔街掀起了新的一轮恐慌潮。继3月贝尔斯 登率先宣布被收购后,过去的一周,雷曼进入破产程序,美林被收购,华尔街五大投行中的三家已不复存在。剩下的两家中, 摩根士丹利也被传正在寻求并购。

破产之后的日子

“全完了”,雷曼欧洲及中东地区负责人ChristianMeissner说。“大家被要求周一来公司清理私 人物件。”一名雷曼员工说。与很多人一样,25000名雷曼员工也是在最后一刻才被告知这一噩耗。

目前,雷曼正在为旗下尚未进入破产程序的投资银行业务以及证券业务寻找潜在买家。

这些曾被视作金字塔最顶尖的精英如今成了记者和摄影机追逐的对象,他们拿着纸箱或拖着行李互相拥抱离开的照片 被刊登在各大媒体的醒目位置上。很多人第一次穿着彩色T恤、牛仔裤和跑鞋来到公司,衬得另一些依然穿着西装的人如此不 合时宜。

15日,公司要求一些员工留下帮助进行资产出售业务,并许诺将给予这部分人一些奖励。而其他人则还在等待领取 他们最后一笔工资及遣散费。

雷曼兄弟大厦内,一些人在走廊里交头接耳,另一些人还在仔细研究早些时候他们的主管分发的相关文件,有人在g oogle上搜索什么叫做“接管”(conservatorship)。据说,这两天像沃顿校友网之类的招聘信息浏览 量异常火爆,一些人则选择把自己的个人简历发给同行。

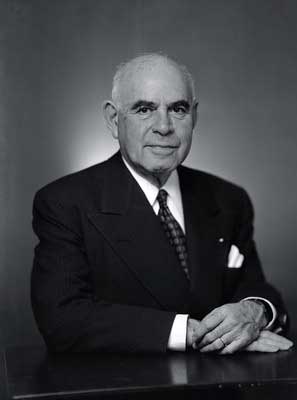

纽约艺术家杰佛里.雷蒙德在雷曼兄弟大厦外竖起了大幅的理查德.福尔德(RichardS.Fuld)(自1 994年起担任雷曼的CEO)画像,鼓励雷曼员工及行人在画像上留言,“我希望他的豪宅毫发无损”,有人这样写道。

消息人士称,为拯救已经拥有158年历史的雷曼,被誉为“华尔街的斗牛犬”的福尔德战斗到了最后一刻。在美国 银行和巴克莱相继宣布放弃后,福尔德开始给包括摩根士丹利高管在内的所有他能想到的人打电话,并时刻祈祷最后一刻出现 逆转。

16日,福尔德发布了一个内部信函,对饱受巨变的员工表示慰问,“过去几日,无论是经济上还是精神上大家都遭 遇了前所未有的挑战和困难,对此我感到很难过。”他这样写道。

从小干货铺到华尔街投行

时间回到一个半世纪以前。

1844年,德国巴伐利亚牛贩的大儿子、23岁的亨利.雷曼决定到美国去闯一闯。他远渡重洋,最后到达蒙哥马 利。在那里,他开了一家以自己名字命名的干货铺子“H.Lehman”。在接下去的几年,他的两个弟弟,埃曼纽尔和梅 耶先后来到美国,小干货铺子的名字也从最初的“雷曼”变成“H雷曼和兄弟”(H.LehmanandBro)、“雷曼 兄弟们”(LehmanBrothers)

19世纪的美国经济以农业为主,当时,全美差不多有五分之三的人口以农业为生,尤其是在南方,棉花种植成了主 要经济来源。雷曼三兄弟看准时机做起了棉花生意。他们当时的做法很简单,来雷曼兄弟干货铺买东西的客人可以用棉花交换 等额的商品。三兄弟将从顾客处搜集来的棉花再高价卖出。之后,三兄弟的棉花生意越做越大,最后竟成为他们最重要的一项 生意。

1855年,亨利死于黄热病。那时候,他留给弟弟们的小干货铺已经变成了一个货物交易、买卖经纪行。三年后, 棉花贸易的中心转移到纽约,那里聚集着全美最多的经纪行。雄心勃勃的雷曼在曼哈顿开了他们的第一个办事处,32岁的埃 曼纽尔亲自到纽约办事处督阵。

直到19世纪末20世纪初,雷曼兄弟一直是一家以商品交易为主的经纪行。雷曼是纽约的许多期货交易所的创始会 员,其中包括纽约棉花交易所和咖啡交易所。1887年,雷曼兄弟又加入了纽约股票交易所。

1906年,雷曼家族的第二代菲利普.雷曼掌权。和那时候的很多年轻家族一样,雷曼家族选择与纽约许多富有家 族联姻,菲利普找到的是亨利.古尔德曼(高盛创始人之子)。此时的雷曼开始转向投资银行业,主攻证券承销以及资产重组 业务。在此后的几十年里,他们与高盛合作,帮助60多家公司在纽交所上市。

在这些岁月里,雷曼家族拥有对雷曼兄弟经纪行的绝对控制权。直到1924年以前,没有任何一位外部人士获准成 为雷曼合伙人。在这些年里,10位合伙人全部是雷曼家族的成员,其中最负盛誉的要数赫伯特.雷曼(HerbertLe hman),他在1908年成为雷曼的一位合伙人,1928年弃商从政。最终,赫伯特获选出任纽约州长和国会参议员。

渡过1929年金融危机

1925年,菲利普退休,他的儿子罗伯特(鲍比).雷曼接管了公司,此后他统治雷曼长达40多年。

直到1922年,雷曼才成立了第一个债券部。此前,它一直以承销普通股和优先股为主。1929年之前的市场繁 荣,承销普通股可以获得比承销债券更为惊人的巨额承销费,而那正是吸引雷曼的地方。日益增长的利润令雷曼拥有足够多的 资金,拥有那个时候华尔街最为奢华的府邸。

1929年,经济大萧条开始。那次的经济萧条是以农产品价格下跌为起点的:1929年加拿大小麦过量生产,美 国被迫压低农产品价格。此后,不管是在欧洲、美洲还是澳洲,农业衰退都带来了金融业的大崩溃。

尤其是在美国,一股投机热导致大量资金从美国流失。1929年10月,华尔街股市暴跌,第二年,美国本土接受 的投资额从前一年的404亿美元降低为274亿美元,1932年骤降至47亿美元。资金紧张导致各行各业遭遇寒冬。

此时的雷曼兄弟却成为金融融资创新技术的先锋之一,公司开创了私募融资的新技术。雷曼尝试在蓝筹股公司和民间 的资金拆借方穿针引线,为资金借出方提供安全和稳定的回报,同时又使得资金需求方能够得到最大限度的金额。

整个1930年代,雷曼帮助世界上第一家电视机生产厂商DuMont完成了IPO,为美国无线电公司募集了资 金,他们还把触角伸进了迅速发展的石油产业,像安德森.克尔这样的石油公司(克尔.麦吉的前身,成立于1929年)都 成了他们的大客户。

从那个时候开始,雷曼与许多行业公司建立了长期而稳定的合作关系,这种合作一直延续至今。鲍比也成了雷曼历史 上的一个传奇人物。

从寄人篱下到重新壮大

在罗伯特的领导下,雷曼兄弟的运作类似一个封建小王国。合伙人都拥有独立的经营项目,各自经营,惟一一致的就 是对利润的渴望。罗伯特从行政上管理、运营着公司,并且少量地发放每年的红利。一位合伙人说,罗伯特经营企业的方式就 像是一名黑手党,而他的专长就是使人们扼住彼此的咽喉。

1969年,罗伯特去世后,雷曼进入了一个黑暗的时期。余下的合伙人之中,没有人拥有罗伯特那样的威望,一场 权力之争开始了。

二战期间加入雷曼的弗雷德里克.厄尔曼(FrederickL.Ehrman)接替了罗伯特的位子,他试图建 立起内部控制制度,但却不了了之。在4年内乱之后,厄尔曼被乔治.波尔(GeorgeBall)发动的一场“宫廷政变 ”踢了出去。

1973年,一场“政变”后,毫无投资银行经验、刚加入雷曼几个月的皮特.彼得森被任命为CEO。他用曾担任 贝尔.霍尼韦尔公司CEO期间磨练出来的管理技巧,来管理这家杂乱无章的投资银行。但他的管理技能面临严峻的考验,虽 然他带领公司走上大规模扩张之路,在并购两家同行后成为华尔街第四大投行。

1983年,彼得森被自己亲自提拔的前交易员尼维斯.格鲁克斯曼逼退。格鲁克斯曼在此后的管理中,采取了红利 与补贴等向交易员倾斜的政策,从而进一步激怒了投资银行业的合伙人。先后离开公司的彼得森和史蒂芬.施瓦茨曼(时任雷 曼前并购委员会主席)创立了黑石公司。

1984年,备感压力的格鲁克斯曼将雷曼公司以3.6亿美元的价格出售给美国运通旗下的Shearson。这 笔交易使雷曼多了10亿美元的资本增长,却开始了长达10年“寄人篱下”的生活。

福尔德时代

1993年,美国运通新任CEO哈维.葛洛柏决定放弃金融超市的策略,将小型且资本不足的雷曼兄弟银行从Sh earson分拆。1994年,雷曼终于获得独立,师从格鲁克斯曼的福尔德担任CEO。此时的雷曼已经不再是一家合伙 制企业,而是一家公众持股公司。

福尔德1966年进入雷曼,在以脾气暴躁著称的格鲁克斯曼调教下,很快就从“菜鸟”成长为一名掌控数十亿美元 的债券交易员,并在1991年成为债券子公司负责人。雷曼独立后能快速摆脱亏损,大部分归功于福尔德的操盘技术:牢牢 霸占债券发行这一主营业务,不扩张自营交易,也不推销一些新奇的融资结构。在1994年之后的四年里,雷曼股价平均每 年增长29%。十年之内,最初投资者的总体回报率高达1103%。

1998年,俄罗斯政府信用破产,全球债券市场剧震,美国长期资本管理公司对冲风险失败,在150天内资产净 值下降90%,连累与其有债权关系的雷曼收益锐减,投资者大量抛出雷曼股票。但由于之前福尔德对该公司借款心存谨慎, 被冲销的债务规模较小,未对雷曼伤筋动骨;仅仅1年之后,雷曼股价神奇般地反弹了145%。

2001年9月11日,世贸大楼倒塌,位于世贸三楼的雷曼全球总部遭摧毁,一切业务瞬间瘫痪。如果无法在48 小时内恢复运营,雷曼将面临倒闭。但福尔德镇定自若,指挥近6000名员工迁往纽约和新泽西地区的20多家分公司。仅 一天之后,6000员工中的1200名关键职员就开始工作,大部分业务正常进行。

作为两次危机中的幸存者,雷曼成为令投资者兴奋的公司,福尔德也从“债券操盘手”成为华尔街英雄。

正所谓成也萧何败也萧何,靠承销债券业务起家的福尔德,这一次,却因被卷入次贷危机而一蹶不振。

“从一开始,福尔德就没有认识到次贷危机的严重性。”美国绿光资本(GreenLightCapitalIn c)的掌门人爱因霍温表示,此人通过做空雷曼股票而大发横财。

2007年年中,次贷危机逐步升级,借贷成本上升,但福尔德对并购交易的热情并未止步。同年5月29日,雷曼 联合同行宣布收购一家位于科罗拉多州的地产投资信托公司。2008年初,抵押信贷市场仍毫无起色。但福尔德基于“抄底 ”的判断,将所谓的Alt-A贷款(向优质客户之外的贷款人发放的抵押贷款)持有量增加了20亿美元。事后他表示,这 是一笔“便宜”的交易,因为他们“发现了巨大的机会。”

可没过三个月,机会就变成了黑洞。根据第二季财报,雷曼持有的住房抵押贷款减记总额为20亿美元左右,其中大 部分为Alt-A贷款。直到现在,雷曼仍持有约300亿美元的住宅抵押资产、约350亿美元的商业房地产资产。这就意 味着,如果房价继续下降,未来雷曼所获得的任何盈利,都仅仅只能抵销亏损。

如此一来,通过金融工具对冲损失,成为雷曼唯一的救命稻草。雷曼开始投资某些与房地产抵押证券指数相关的金融 衍生品,如押宝CMBX指数(追踪商用不动产证券表现的指数)将进一步下跌。但事实是,这一指数保持平稳,对冲失效。 为了挽回损失,雷曼进一步对看多和看空的方向进行加码,最终导致巨亏而无法平仓。

9月,雷曼爆出其历史上的最大亏损:第三季度巨亏39亿美元。在雷曼宣布进入破产程序之前,美国财政部与纽约 联邦储备银行一度试图协助雷曼找到买家。美国政府原本希望,雷曼兄弟可以被拆分为“好”银行和“坏”银行两个部分,美 国其它的投资银行将挽救包括房地产业务等在内的坏银行,剩余的好银行部分将被出售给其它财政机构—比如:美国银行或者 巴克莱银行继续运营。但最终未能如愿。

新浪独家稿件声明:该作品(文字、图片、图表及音视频)特供新浪使用,未经授权,任何媒体和个人不得全部或部分转载。