非法集资犯罪层出不穷 根除毒瘤任重道远(图) | |||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://www.sina.com.cn 2005年08月31日07:01 新华网 | |||||||||||||||||||

|

8月20日,广西柳州警方将犯罪嫌疑人、湖南“富民担保公司”负责人邹建民移交给湖南株洲警方。至此,由公安部督办、涉嫌非法吸收公众存款达7亿多元、受害者达1000多人的重大经济案件成功告破,40多名犯罪嫌疑人全部落网。 翻开历史记录,类似湖南“富民案”这样的花样百出的非法集资案件可谓层出不穷。值得追问的是:为什么以高额回报为诱饵的非法集资犯罪总是大行其道,为什么有那么多的受骗群众“前赴后继”? 非法集资“恶之花”遍地盛开

案例一:湖南“富民公司”非法吸收公众存款7亿,骗尽千余人 从1999年起,犯罪嫌疑人黄石山、邹建民等人注册了“株洲为民担保公司”、“富民担保公司”。对外宣称,只要客户将钱存入这两个公司,除正常的银行利息外,还当场兑现10%至12%的“红利”。许多人见有利可图,纷纷到他们公司“存款”,少则几万,多则几十万,甚至上百万。短短几年时间,受害者达1000多人,涉案金额达7个多亿。 由于邹建民等人实际上采取的是拆东墙补西墙的办法,时间一长,一些人发现上当受骗,纷纷要求退还本金和利息,黄石山等人欲一跑了之。2004年底,逃亡国外的黄石山被引渡回国。 邹建民于去年9月1日从株洲潜逃。2005年8月17日上午,柳州警方接到湖南警方的报告,被通缉的网上逃犯邹建民当日凌晨入住柳州南疆宾馆,柳州市公安局迅速出动精干警力,赶到宾馆伏击守候。10时许,将准备退房离开的邹建民当场抓获。至此,这起震惊中央,由公安部督办的案件,经过一年多艰苦侦查、追捕,终于告一段落。 案例二:四川粮贩非法“吸存”,坑害117户乡邻 曾轰动一时影响极坏的四川省江安县“非法吸收公众存款案”,日前经四川省宜宾市江安县人民法院审理终结,王某某、李孝华、李仁君因犯有非法吸收公众存款罪,分别被判处6年、4年、3年有期徒刑。 王某某系李孝华母亲,李仁君妻子,三人住江安县四面山镇平坝村,长期经营粮食生意。近些年,由于经营管理不善和修建房屋等,他们开始向个人和四面山镇农村合作基金会借款。1999年国家清理整顿农村合作基金会贷款时,他们已欠下数十万元债务。随后,王某某、李孝华、李仁君便以经营粮食生意急需资金为由,以高于银行同期存款利率并以月息10‰、15‰甚至20‰的高利息为引诱,采取出具“借条”并约定利息的方法,向公众吸收存款。截至去年4月,已累计向本乡镇及周边乡镇、南溪、泸州等地吸纳公众117户(人),吸收存款330余万元。 所吸收的存款大部分由王某某掌管并负责支配。造成损失320余万元,现已无能力偿还,在当地造成极坏的影响。案发后,李孝华潜逃,2005年2月8日在长沙被抓获。 案例三:山东:“种植芦荟”非法集资近亿元,主谋竟为地方政协常委

周某原系山东江大荃馨生物工程有限公司董事长兼威海海得馨生态植物园有限公司经理,文登市政协常委。检察机关现已查明,自2001年荃馨公司成立以来,采取“空手套白狼”的经营手段,打着“委托种植芦荟”的幌子,多次在电视台、报纸等媒体做虚假广告,宣传该公司规模大、产品种类多、销路好、回报率高,实际上该芦荟产品根本没有销路,五年来该公司一直没有利润,实属“皮包公司”。 周某设计的骗局是这样的:吸引种植户向公司交38400元集资款(其中3万元为购买芦荟种苗,8400元为芦荟管理费),然后卖给种植户2000株苗,委托其种植,一年后再收购芦荟,便可获纯利10920元,回报率高达26%!但实际上,由于该公司自成立至今根本没有利润收入,一直采用“拆东墙补西墙”的做法,用后期集资款还以前到期集资款,并从中捞取资金。最终,其资金链终于断裂,共有245户农民上当受骗,不少人倾家荡产,在当地造成了恶劣影响和后果。目前此案正在进一步侦查当中。 “为什么要把钱存给骗子?”

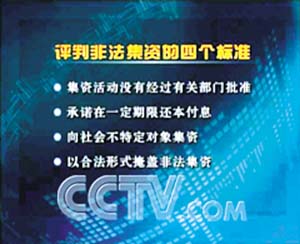

经侦专家分析,近年来发生的非法吸收公众存款案件主要有两种犯罪手段:一是以高额利息或丰厚利润为诱饵,采取传销手段非法吸收公众存款。第二种手段是以生产、销售保健品、高科技产品为幌子,采取“以本养息,以息套本”或分成的方法发展下线,非法吸收公众存款。 有关金融专家分析认为,非法吸收公众存款犯罪的频繁发生,一个直接原因是部分群众法律意识淡薄,投资知识欠缺,不能正确辨别合法与非法、违法与犯罪的界限,在求富心切的心理驱动下,一见到高利率的诱惑就盲目产生投机行为。 而深层次的背景则与群众投资渠道窄有关。当前,我国银行存款利率较低,存款收益越来越小,而股票证券行业、银行个人理财业务门槛较高,品种较少,需要较高的专业知识。在这种情况下,一些老百姓有了点闲钱后难以找到合适的投资渠道,这在客观上为以高利率为诱饵的非法集资提供了机会。 非法集资遭遇“监管难” 专业人士指出,政府部门在这个问题上也是难辞其咎,主要体现在对非法集资犯罪的社会控制力不高。此外,受骗群众处于严重信息不对称的境地,不知道这个企业的行为是否合法,遇到问题后也不知该到什么地方去咨询,而有关政府职能部门不能及时为群众提供服务,并且各部门之间的配合也不够,政府部门的不作为也在一定程度上误导了群众。 但在记者采访过程中,政府有关部门也道出了自己的难言之隐。一位不愿具名的银监系统人士称,对非法集资活动的监管是一个老问题了,涉及面非常广。目前一个最关键的问题是,从中央到地方,对非法集资监管体系的大框架还没有建立起来,各相关政府部门到底该分别承担那些职责,现在还没有明确。根据相关法规,银监部门只有权对银行业机构的金融活动实施监管,对企业、个人等社会领域的非法集资行为则无权介入。而济南市工商系统一位负责人告诉记者,工商部门对企业非法集资行为监控是有难度的。工商部门的主要职责是代表国家行使对企业法人资格的确认,并依照工商法规监管企业行为,比如是否存在超范围经营等。企业出现非法集资行为,如果没有群众举报,工商部门就很难调查,并且非法集资已属于犯罪,就需要公安机关来介入。 上述两个部门人士都表示,在当前形势下,由公安机关直接介入查处非法集资犯罪是比较可行的。而山东省公安系统有关人士表示,要做到及时、有效地打击非法集资犯罪行为,需要各政府部门共同配合,特别是工商、金融、公安等部门建立起信息共享网络。一方面,非法集资行为往往需要权威行政主管部门的定性,并且涉及到司法机关对相关证据的认可问题,另外,由于公安机关属于犯罪侦查机构,在介入非法集资案件时有一定的滞后性,此时骗局往往已经造成一定的社会后果。 根除非法集资“毒瘤”任重道远

李铁岗认为,政府在拓展和完善储蓄、国债、证券、基金、保险等投资渠道上应该有所作为,引导社会资金通过合适的方式安全地进入企业,但这肯定是一个长期性的工程。眼下的当务之急是,政府各部门应加强对企业行为和金融市场的监控和管理力度,及时避免非法融资行为的发生。 记者采访中,许多人士都呼吁,避免非法集资犯罪的另一根本出路在于调整浮躁冲动、投机暴富的社会心态,引导人们走上理性投资之路。因此,要加强对群众的宣传教育和积极引导,培养投资风险意识,提高理性理财能力,防止陷入非法投机的泥潭。 专家提醒,除了在银行储蓄是安全的、保证收益之外,其他任何投资理财都是有风险的,因此在决定投资前,要做好各方面的心理准备。(山东频道) | |||||||||||||||||||

| 新浪首页 > 新闻中心 > 国内新闻 > 正文 |

| ||||||||||||||||||