税务总局:年薪超12万者须自行申报个税 | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| http://www.sina.com.cn 2006年11月09日00:53 华夏时报 | |||||||||

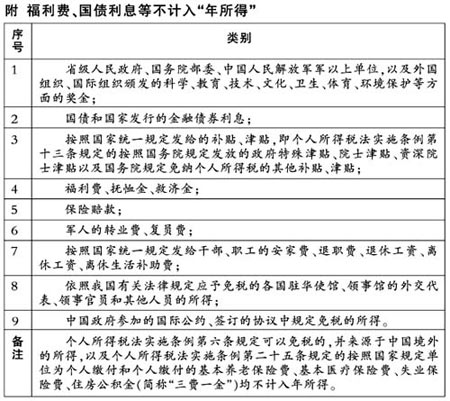

福利费、国债利息等不计入年所得 纳税年度终了后3月内须申报 在两处或两处以上取得报酬也须申报 本报记者刘宪银新华社记者江国成李兴文

核心看点 1.昨天,国家税务总局网站公布了《个人所得税自行纳税申报办法(试行)》(以下简称《办法》),《办法》规定,对于年所得12万元以上的纳税人,在纳税年度终了后3个月内,须申报其各项所得的年所得额、应纳税额、已缴(扣)税额、抵扣税额、应补(退)税额和相关个人基础信息。 2.同时,包括“从中国境内两处或两处以上取得工资、薪金的纳税人”在内的另外四种情形也须自行申报。 申报规定 两处取得报酬,须日常申报 纳税人须向税务机关进行自行申报的5种情形包括:1、年所得12万元以上的;2、从中国境内两处或两处以上取得工资、薪金所得的;3、从中国境外取得所得的;4、取得应税所得,没有扣缴义务人的;5、国务院规定的其他情形。 依据申报办法,符合第1种情形的纳税人,即纳税人在一个纳税年度内取得的全部应税所得达到12万元,不论其平常取得的应纳税所得,是否已由扣缴义务人扣缴税款,或是纳税人自己已向税务机关自行申报纳税过,年度终了后都应当再自行向税务机关办理纳税申报。符合第2至4种情形的纳税人,要进行日常申报纳税,即在取得应税所得时,就应当按照上述法规的相关规定,在规定的期限内向主管税务机关办理纳税申报并缴纳税款。 国家税务总局表示,第5种国务院规定的其他情形目前暂未明确,其纳税申报办法根据具体情形另行规定。 《办法》规定,对于年所得12万元以上的纳税人,在纳税年度终了后3个月内申报。纳税人可以采取网上申报、邮寄申报方式,也可以直接到主管税务机关申报,也可委托有税务代理资质的中介机构或者他人代理申报。对于第2种情形,纳税人应于取得所得的次月7日内,选择并固定在其中一处任职受雇单位所在地的主管地税机关办理纳税申报。 背景分析 “富人”收入来源分散且隐蔽 从个人所得税征管实践看,高收入者的收入来源往往多形式、多渠道,具有分散性和隐蔽性,而税务机关又缺乏必要的信息来源渠道,因此,对这部分人不能很好地进行管理,容易产生征管漏洞。 此前,由于个人所得税主要实行代扣代缴办法,个人所得税法修订前,法律上没有赋予高收入者自行申报的义务,因此,对扣缴义务人未扣缴税款、个人又未申报的行为,除了对扣缴义务人未履行扣缴义务的行为予以处罚、对个人追缴应纳的税款有明确规定外,对个人不申报的行为应负法律责任较难界定。 惩罚措施 拒不申报个税,属偷税行为 根据《办法》,年所得12万元以上的纳税人如果没有在纳税申报期内办理纳税申报,要负相应的法律责任。 税收征管法规定,如果纳税人未在规定期限内(即纳税年度终了后3个月内)办理纳税申报和报送纳税资料的,由税务机关责令限期改正,可以处2000元以下的罚款;情节严重的,可以处2000元以上1万元以下的罚款。 如果纳税人不进行纳税申报,因此造成不缴或者少缴税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款50%以上5倍以下的罚款。 如果年所得12万元以上的纳税人为了不缴或者少缴税款的,不如实办理纳税申报,同样要负相应的法律责任。 而经税务机关通知申报而拒不申报或者进行虚假申报,不缴或者少缴应纳税款的,属偷税行为。对纳税人偷税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并对其处以不缴或者少缴的税款50%以上5倍以下的罚款。另外,纳税人编造虚假计税依据的,由税务机关责令其限期改正,并处5万元以下的罚款。 | |||||||||

| 新浪首页 > 新闻中心 > 国内新闻 > 正文 |

| |||||||||||||||||||||||